机构悄然吸筹,唱空比特币的高盛让华尔街难以信服

随着全球流动性危机的衰退,加密市场的情绪正日益高涨,高盛却大泼“冷水”。

包括比特币在内的加密货币不是一种资产类别,它们既不能提供现金流,也不能对冲通胀。我们认为,如果一种证券的增值主要取决于其他人是否愿意为此支付更高的价格,那么对我们的客户而言,这种产品并不合适。即便加密货币波动性高会让对冲基金可能认为其具有吸引力,但这并不能构成可行的投资理念。”高盛的财富管理部门在客户会议上,在字里行间都透露出一种“漠然置之”的态度。

不过,外界对高盛这种“看空”看法却嗤之以鼻。“华尔街想要比特币,而且他们并不在意高盛说什么。”独立研究员Kevin Rooke在推特写道。而加密研究机构Messari首席执行官Ryan Selkis则用“吸血乌贼”的老绰号来暗讽高盛。

诗人里尔克说:“微风有时发出一个信号。”虽然高盛的财富管理团队仍在唱衰比特币,让他们的高净值客户继续购买传统的债券等资产,但种种数据显示,在比特币开启的新世界里,正掀起一股“all in”风,越来越多的人开始踏入这块“领地”了。而高盛在加密货币市场似乎有些“格格不入”。

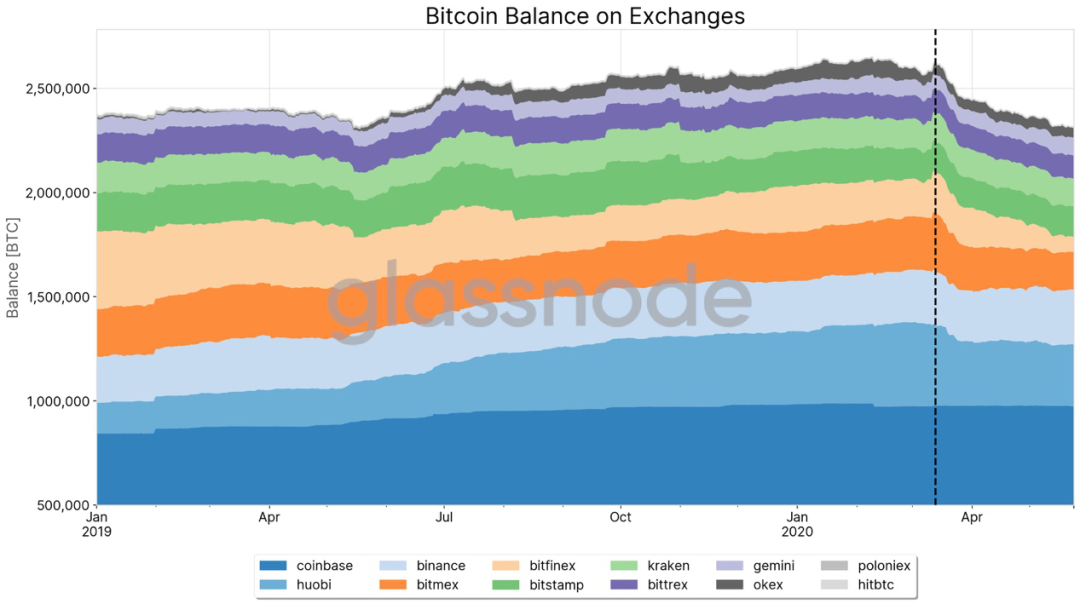

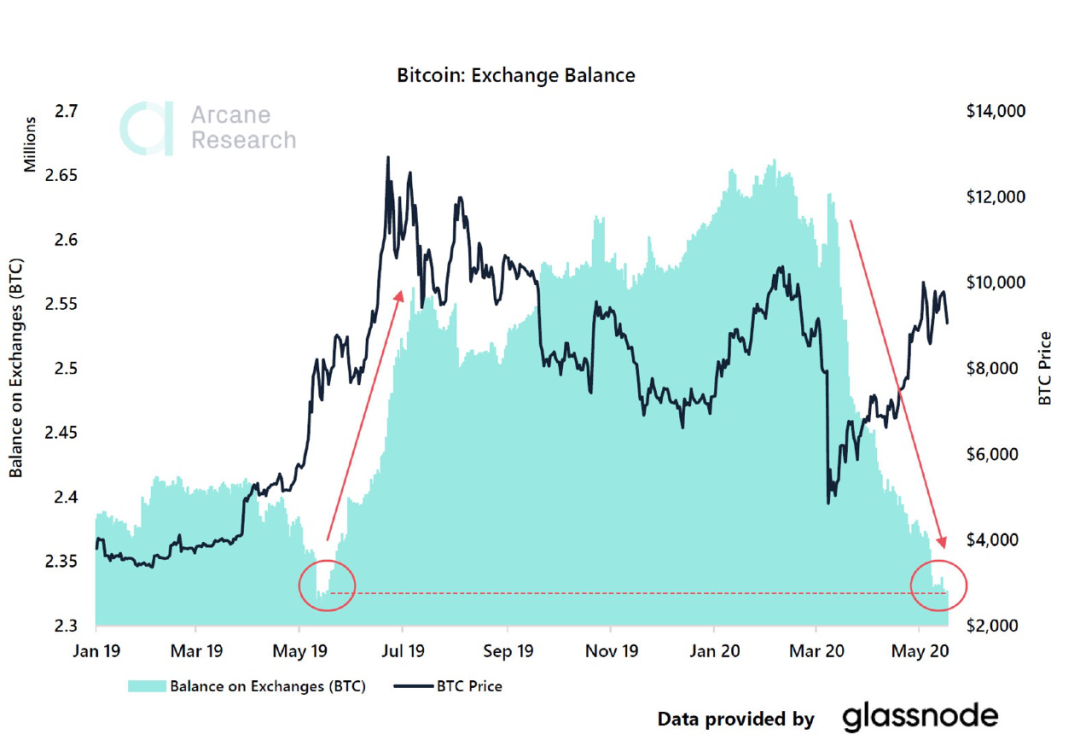

交易所迎来“撤资潮”

5月26日, Glassnode发布的最新数据显示,从Bitfinex、火币、BitMEX、币安等主流交易所流出的比特币资金已经创下新高。自3月12日黑色星期四以来,已经有超过31万枚比特币流出主流交易所。其中,Bitfinex流出共计126845枚比特币,数额最大,火币流出95496枚比特币,BitMEX流出95438枚比特币。

而从目前的数据来看,各大主流交易所钱包的余额总量一直在持续减少,接近一年内低点。

对此,业内人士认为,交易所出现“撤资潮”存在两方面原因,一是用户对交易所缺乏信任,他们更希望保障自己资金的安全。例如在“312”极端行情下,BitMEX曾“意外停机”了大约25分钟,而火币也在价格暴跌中经历了网络拥堵;二是很大一部分用户的投资观念发生转变,场内流动性的降低代表着投资者将比特币视为价值存储,而不再是一种交易资产。

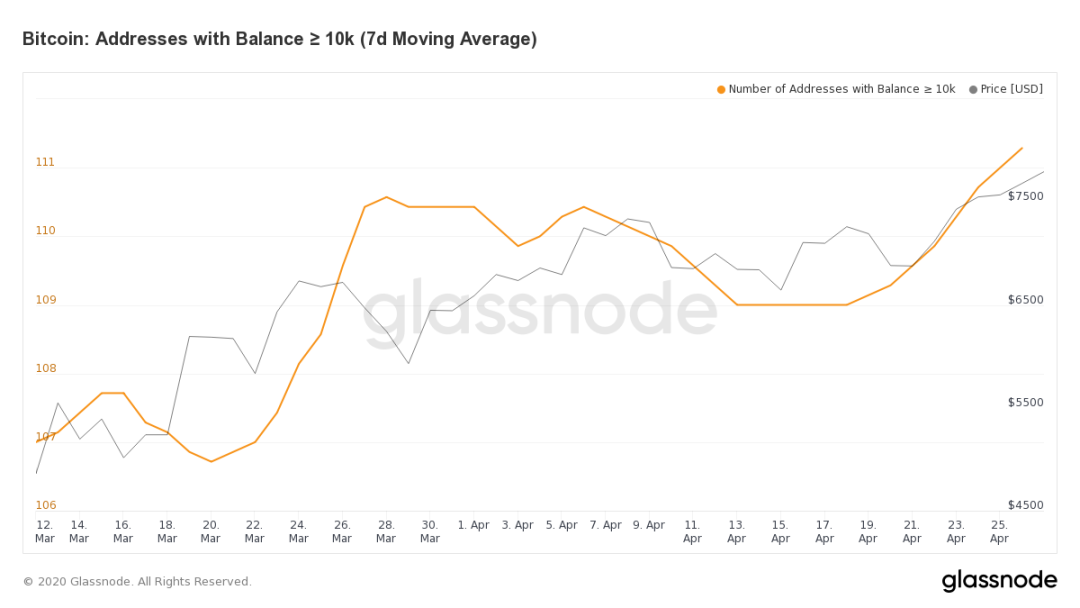

Glassnode的数据也证实了这一点,从“312”大跌后,比特币巨鲸数量(即至少具有1000 BTC)激增,地址数也创下近两年来新高。

有趣的是,受“比特币第三次减半价格飙升”的期许,在比特币区块奖励减半前后的几个小时,交易所净流量显著下降。不过,这之后投资者从交易所内提取比特币的这一趋势并没有受到影响。对于整个市场而言,交易所的比特币数量降低或代表着一种积极信号。

是谁在买买买

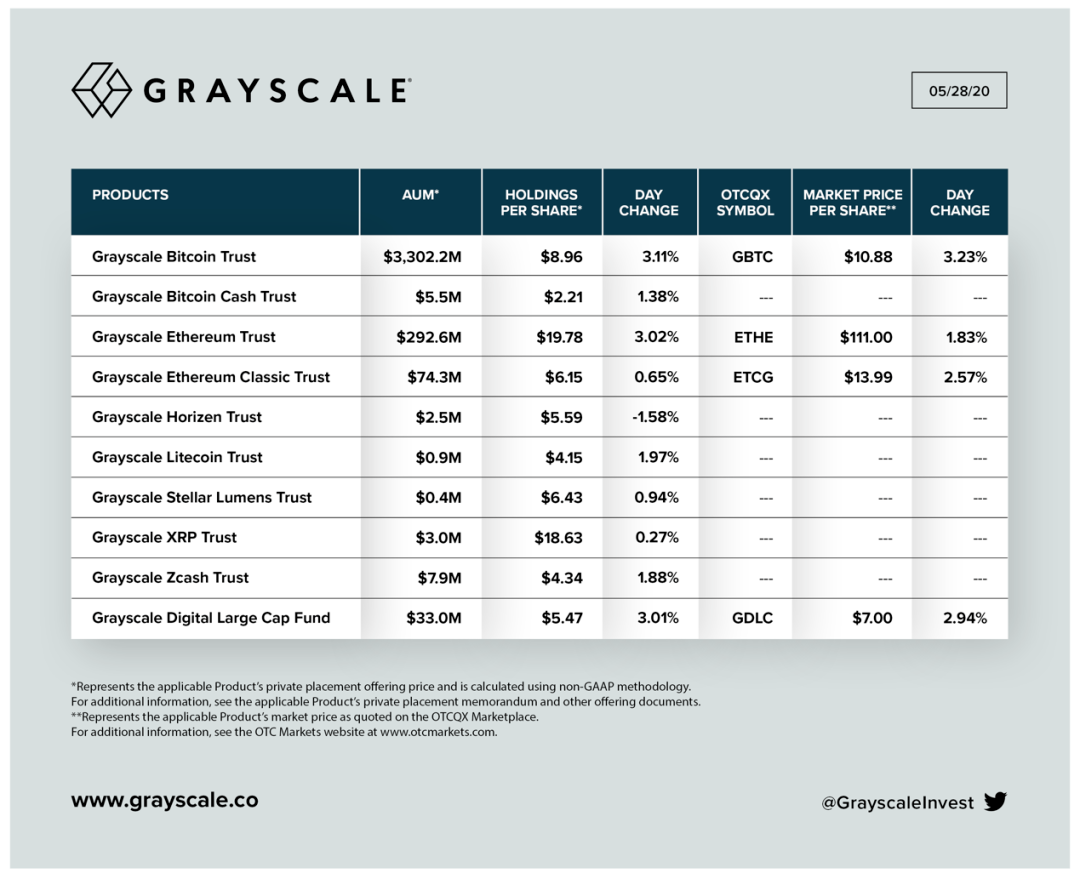

“比特币将取代黄金,成为投资组合中的价值储存手段。”在Barry Silber不遗余力的宣传下,他其旗下子公司——灰度投资(Grayscale Investment)成为华尔街最大的比特币信托(GBTC)管理机构,也是今年一季度整个现货市场最大的多头。据灰度投资在推特公布的最新数据显示,灰度的比特币持有量约为34.7万枚,资产规模达33.02亿美元。

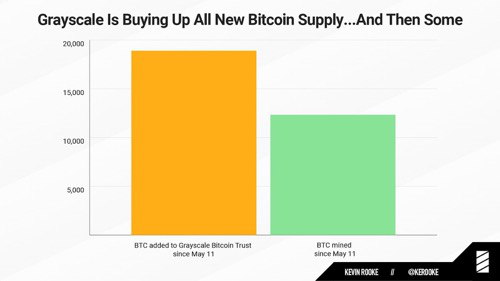

而据加密研究员Kevin Rooke发布数据显示,自减半以来,灰度投资旗下比特币信托(GBTC)增持18910枚比特币。而自5月11日以来,矿工仅开采12337枚比特币。这意味着,灰度投资在比特币第三次减半后增持的比特币数量为同期矿工开采比特币总量的150%。

由于灰度比特币信托基金用户88%都是机构投资者,大手笔的“买买买”背后也说明了,矿工目前挖出的比特币远远满足不了机构投资者的购买需求。对于大规模机构投资者而言,GBTC极具吸引力。

为何GBTC会受到众多投资机构的青睐呢?我们要从它的运作机制讲起。GBTC成立于2013年,以不受美国证券交易委员会(SEC)注册限制的定向增发方式上市。2015年,GBTC在美国金融业监管局(FINRA)批准下上市,成为首只公开交易的比特币投资工具。

根据GBTC机制,一般每个季度都会在一级市场对符合条件的机构或合格投资人开放私募,他们可通过比特币或美元入金到信托,但每次最低额度为5万美金。由于GBTC不支持回购,因此投资者需锁仓6个月后才能到二级市场交易(注:灰度比特币信托基金在SEC注册成功后,持有时间从12 个月缩减至6个月)。而其他不符合条件的投资者们,也只需一个美股账户便可在二级市场参与交易。

对于投资者而言,GBTC既降低了门槛,又解决了平台跑路、丢币等安全问题。除此之外,由于美国国税局(IRS)的纳税文件一直在更新细则,美国的加密货币投资者对纳税非常头疼。尤其是大型的投资机构,一旦搞错应纳税款,可能需要缴纳更多的税款,甚至是罚款。而GBTC则可以避开税费这个问题。

可以说,GBTC打开了加密货币市场,让其走向了大众。虽然机构涌入灰度投资不能被视为比特币价格上涨的必然标志,但这无疑表明了加密市场正在朝着一个好的方向前进。

当然,不止灰度投资,在全球经济压力上升的环境下,对冲基金、家族办公室、高净值人群等都在抢滩加密货币市场。

危机之下,比特币与黄金“ 比翼双飞” ?

或许,从去年灰度投资一直推动“DropGold”活动,试图说服更多人投资其加密产品来看,比特币等数字资产就已经可以和黄金“媲美”了。

在历史长河中,货币的形式从贝壳到贵金属,再到以信用为背书的纸币,每一次变化都记录着人类文明进程的重要变化。而在1971年8月15日,布雷顿森林体系成立27年后,时任美国总统尼克松向全世界宣布,美国政府不再进行美元和黄金的兑换。这个消息宣告了布雷顿森林货币体系下金汇兑本位制的瓦解,黄金就此走上非货币化的道路。

“乱世买黄金,盛世买古董”。虽然黄金失去了货币属性,但稀缺性和储存优点使其成为了全球信用对冲工具,被全球被全球广泛接受。尤其是在金融市场上,黄金与美元、美国国债一起被当成主流的避险资产。

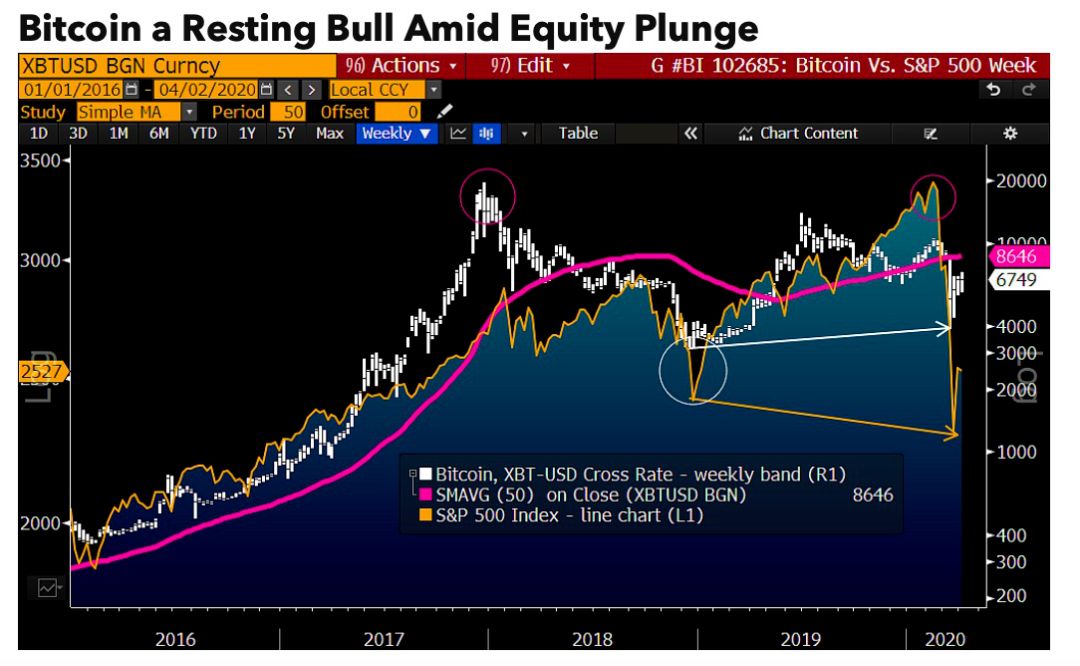

“股市震荡加速了比特币向‘数字黄金’的过渡。”今年4月,彭博新闻社(Bloomberg News)在《比特币成熟飞跃》报告指出,新冠疫情之下,全球经济和金融体系遭到自2008年金融危机以来最大的需求和供给冲击,各国央行都推出了“史无前例的货币刺激政策”,而这些刺激措施将会使比特币与黄金关联度创下历史新高。

报告还指出, 2020年比特币跌幅保持在了2018年低点上方,而该低点距离价格峰值大约有80%的价差。相比之下,过去的一个多月以来,标准普尔500指数自创下历史高点之后就已跌破两年前的价格底部。新冠疫情对全球市场的破坏类似于2008-2009和2000-2002年时的金融危机,但持续时间和影响程度却要大很多。尤其是金融市场震荡后,虽然比特币和黄金价格有所下跌,但很快就复苏回暖。而今年股市的震荡支持着比特币和黄金价格升值,比特币和黄金似乎正在巩固牛市,而且相比于股市,它们仅用了不到两个月的时间就回到了支撑位。

尽管很多黄金投资者并不认可比特币可以作为一种投资选择,但比特币和黄金关联度确实有了进一步的提升。从历史数据来看,每次比特币价格大幅波动之后似乎都会迎来价格大涨。比特币价格趋势也开始和黄金价格走势越来越相似。而比特币波动性下降与黄金价格上升,进一步表明了两者之间的关联更加牢固。

除此之外,比特币的年度发行率/开采率降也接近黄金(最早的非主权价值储存手段)。Bitstamp与Messari联合发布的报告指出,近十年内,黄金的开采率变化不大,2010 年为 1.7%,自 2013 年至今始终维持在 1.8%。但比特币的发行率在十年内经历了骤减,第一次减半(2012年)后降至32.7%,第二次减半(2016年)后降至7.0%,第三次减半后将至2.5%,并将于2021年达到1.8%,与黄金开采率等值。

而区块链研究平台Glassnode的数据显示,比特币可能比人们此前想象的更稀缺,因为其实际供应量可能远低于先前的预期。当前比特币供应量的7.78%(约130亿美元)已经超过十年没有发生转移。

不可否认的是,与黄金一样,比特币已成为非主权性质的储备资产,它正得到不少金融机构专业人士的认可。就连华尔街传奇操盘手、知名宏观对冲基金经理保罗·都铎·琼斯也认为,在当前全球主要央行大肆印钞背景下,持有比特币就像1970年代购买黄金一样可以对冲通胀。

负重十年,渐入“ 佳境”

2008年,时任微软CEO的Steve Ballmer在公司准备进军云计算时,喊出了“For the cloud,we’re all in”的口号。如今,我们似乎也可以喊出一句,“For the bitcoin, we're all in”。

诞生于金融危机的比特币,也是个充满神奇色彩,且颇多争议的新鲜事物,普罗大众对其也是一知半解的,甚至不少人还痛批它华而不实,是个彻底的骗局。不过,总有不少数字货币领域拥簇者会抽丝剥茧,先去看看我们称之为隐秘而伟大的事情,并影响到越来越多的人去接受,甚至主动加入到HODLer的大家庭。例如,Twitter CEOJack Dorsey便是其中之一。作为比特币的坚定支持者,Jack Dorsey一直在最大程度地购买比特币,并且公开喊单比特币,甚至将其Twitter主页个人简介设置为“Bitcoin“及比特币符号。他认为,比特币白皮书是计算机科学在过去的 20 年或 30 年最有影响的作品之一。

数据显示,今年以来新增用户数呈爆发式增长。Glassnodes的数据显示,自2018年比特币价格底部区间形成以来,地址余额在0.1到1枚比特币的地址数量上涨了10%。

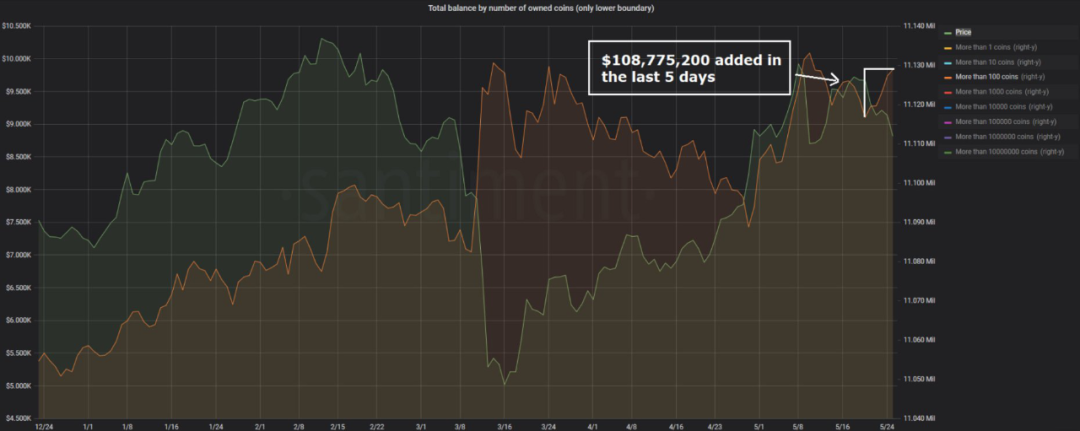

同时,数字货币分析平台Santiment数据也显示,持有超过100枚比特币的钱包总量正在增长,近五天内这些地址共买进了超过1.2万枚比特币,总价值达1.08亿美元。

这是一个积极的信号。不过,加密货币的发展仍需要漫长的时间和耐心,才能迎来真正意义上的“拐点”。或许不到百花深处,很多人没法知道all in one的one到底是什么。

免责声明:

1.本文内容综合整理自互联网,观点仅代表作者本人,不代表本站立场。

2.资讯内容不构成投资建议,投资者应独立决策并自行承担风险。

- 贝佐斯最后一封股东信:宇宙希望你成为普通人,千万别让它成为现实2021-04-19 17:02

- Props,让互联网与区块链无缝对接的「中间件」2021-04-19 17:02

- Coinbase高管到底卖了多少股票?2021-04-19 16:03

- 通往未来之路:下一代互联网与Metaverse2021-04-19 16:03

- 央行前行长周小川谈比特币:要提醒,要小心2021-04-19 15:03

- 链上新知 |电子图片卖出7000万美金,让马斯克都来站台的NFT究竟是什么?2021-04-19 15:02

- Crypto VC,LP怎么投?2021-04-19 13:03

- 周末比特币融资利率跌至-0.03%低点,为7个月以来最低水平2021-04-19 11:02