如何用去中心化的方式把比特币引入以太坊:读懂 tBTC 资产跨链方案与漏洞补救

以去中心化实现比特币资产跨链的方案中,tBTC是近期最受瞩目的项目。当 BTC 可以安全且无需信任地迁移到以太坊网络之后,相当于 BTC 能享受到图灵完备的智能合约,想象空间更大。比如,这样一来,比特币资产可以应用在去中心化金融(DeFi)生态中——毕竟比特币拥有最多的用户、最高的市值、最显著的网络效应。

tBTC 是由 Thesis 公司旗下Keep Network开发的一个子项目,这甚至有点像是他们「不务正业」推出的实验项目。原本 Keep Network 是一个为以太坊提供隐私层的方案,利用链下的容器存放隐私数据;而 tBTC 则是一个比特币跨链方案,听起来好像与 Keep 本身的方向毫无关联。不过,两者还是存在一些交集的,比如利用了相同的代币KEEP和多签名机制等。

另外Summa和Cross-Chain Group也是 tBTC 项目的参与方。按照介绍,这些合作方是这样分工的:

Keep 将 ECDSA 门限签名运用在比特币去中心化托管的逻辑中,且 tBTC 的原生代币使用的是 KEEP; Summa 专注 跨链解决方案,也就是 tBTC 协议中负责如何在以太坊区块链中验证比特币交易的部分 (SPV 方案); Cross-Chain Group 则负责 跨链技术的研究、设计和实施。

Keep 的投资者包括了数家美国的主流机构,如 Polychain Capital、a16z、Draper Associates、Fabric Ventures、Distributed Capital Partners 等。其中 a16z还是多家 DeFi 协议的投资者,包括稳定币协议 Maker、借贷协议 Compound、交易协议 dYdX 等,这三家也是目前 DeFi 协议中的头部项目,如果他们后续能集成 tBTC,或许是一个双赢的策略:比特币可以支持 DeFi,DeFi 可以使用比特币。

目前集成tBTC的项目

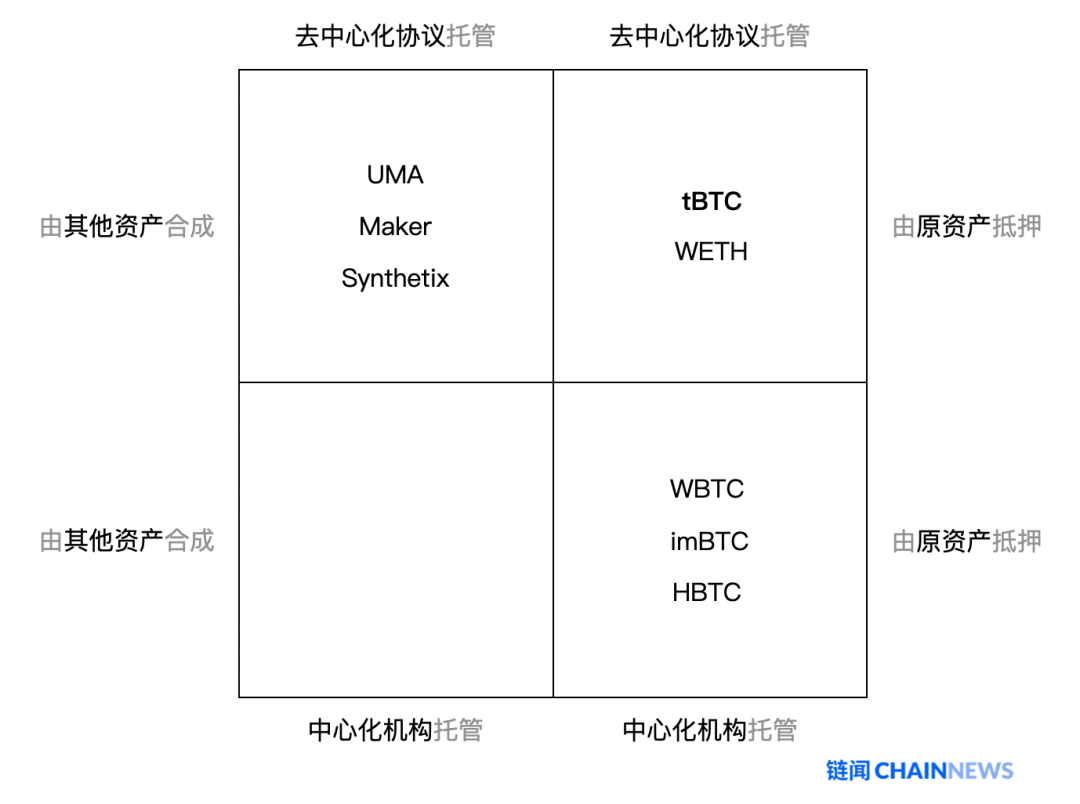

在 tBTC 之前,加密资产的跨链、尤其是比特币资产的跨链方案,绝大多数都是通过中心化机构托管方式实现的,比如 WBTC、imBTC 或 HBTC。虽然这些方案也考虑到了安全性和透明度,但对于加密货币社区而言,人们更想要一个完全去中心化、非托管、无准入门槛、无需许可的资产跨链基础设施。毕竟,资产从一个地方挪到另一个地方是一个很基础的权利,不应该牵扯到其他因素、不应该增加额外风险、也不应该牺牲隐私。

虽然 tBTC 已完成审计并上线主网,但项目仍处于早期阶段,仍有很多未知风险等待早期用户探索。而且 tBTC 的整套机制也存在一些争议,比如引入了预言机这个外部不可控的因素。此外,tBTC 网络的参与者的质押率较高资金效率较低,这也会带来参与者的参与动机较弱。不过 tBTC 项目还是有机会对这些现有的问题进行优化和调整的。

总体而言,tBTC 的两个最重要的优势为:

由 原资产抵押:由于 tBTC 通过 质押比特币而跨链生成的等价 TBTC 代币,所以不会产生额外的比特币。相反的,像 Synthetix 这类资产合成协议,是通过其他代币铸造出「模拟」比特币价值的代币 sBTC,事实上增加了比特币的流通量。 由 去中心化协议托管:在 tBTC 协议内的比特币资产是被去中心化的协议托管的,而且也设置了一系列的安全机制确保整个流程 无法作恶。

从上述两个角度来看,目前与 tBTC 类似的项目可以这么分类:

tBTC 是如何运作的?

像稳定币协议 Maker 为了维持价格所设计的各种机制一样,tBTC 在整套方案中也考虑到了各种可能会对系统安全带来的特殊情况,如果将这些模块一一拿出解释或辅以案例说明,可能是一篇论文的长度,或不亚于白皮书。

毕竟对于大多数 tBTC 系统或者是 TBTC 代币的使用者而言,并不需要接触到这么多繁杂的逻辑。只有对于系统的深度参与者或者原生代币的交易者而言,才应该彻底了解整个系统的运作机制,就算很费时间也需要仔细读一读他们的白皮书。

不过,在此之前,也可以将本文作为了解 tBTC 的入门手册,以快速建立起对 tBTC 协议的概念和系统运作的核心工作流程。简而言之,这里主要解答的是这个问题:为什么 tBTC 可以安全且去中心化地进行资产跨链?

先做一些说明和解释:

tBTC 是这个项目和协议的名称,而 TBTC 是由比特币跨链后在以太坊上流通的代币名,也就是 TBTC = BTC。

在 tBTC 的方案中,涉及到这几方:

存款人 (depositor):希望把 BTC 挪到以太坊上的用户; 验证人 / 签署人 (signer):维护 tBTC 网络安全且能赚取收益的用户; 赎回者 (redeemer):希望把以太坊上的 TBTC 换成真正 BTC 的用户。

BTC -> TBTC 铸造流程

对于比特币与以太坊的资产跨链解决方案,两个主要的挑战是:

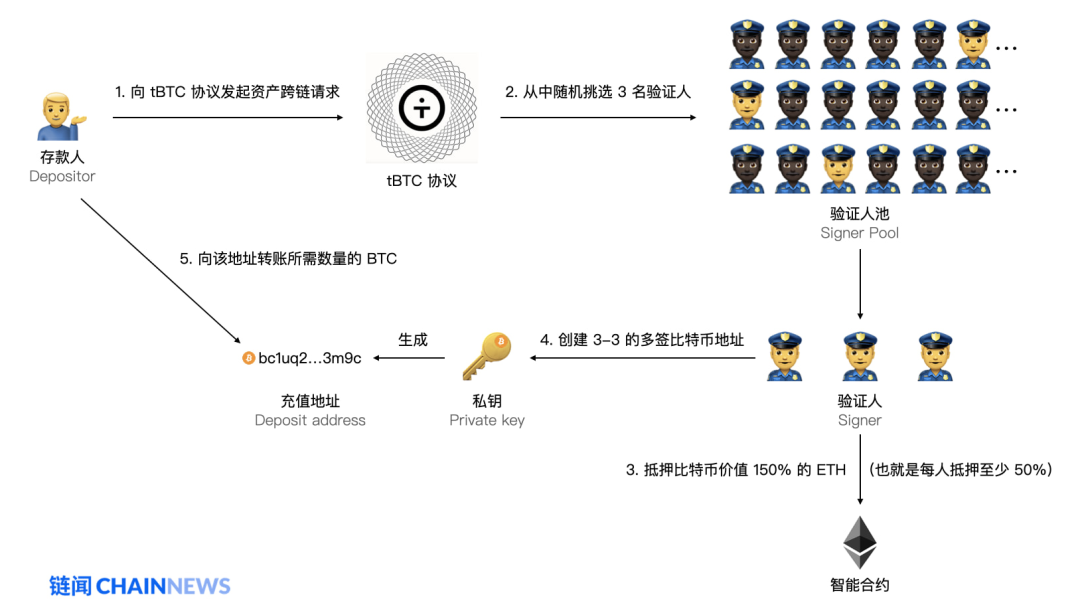

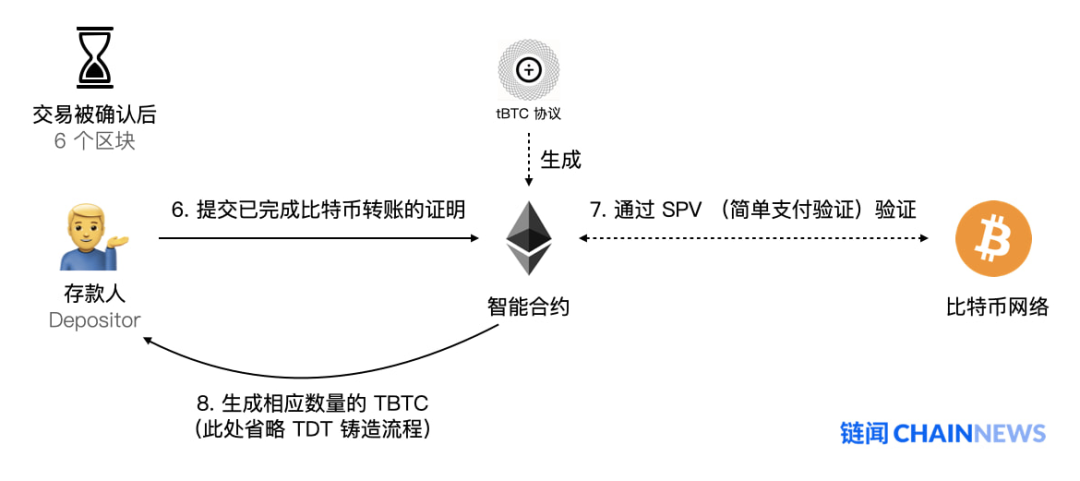

用户如何确保抵押的资产 不会被盗:tBTC 选择的方案是将资产保存在由 3 人共同保管的 多签名地址中 (由 Keep 实现的技术),没有任何一个人可以挪动资产,且需要抵押超额资产。 如何在以太坊的链上 确认比特币的交易和所有权:tBTC 采用了由 Summa 设计的 SPV (简单支付验证)技术实现跨链的交易验证。

所以,从 BTC 换成 TBTC 的流程分为两大步骤:

1. 存款人申请资产跨链,在 tBTC 协议的分配下由验证人辅助负责资产托管,然后存款人将比特币转至由三个人共同托管的比特币地址中。

2.转账至比特币托管地址的 6 个区块后,存款人向协议提交已完成转账的证明,然后就可以铸造相应数量的 TBTC 了。

简单介绍一下 TDT:tBTC 系统为了记录不同存款人不同的托管数量或者时间,在铸造 TBTC 之前还会发行一枚非同质化代币(NFT),称为 TDT(tBTC Deposit Token)。虽说叫代币,但其实类似于一张「凭证」,不可分割且独一无二,后续赎回 BTC 需要用到这张凭证。

当然,在协议的设计中还需要考虑其他可能的问题以及相应的处理方式,最常见的是如果 ETH 价值相比 BTC 价值贬值后,可能会产生验证人抵押不足的情况,导致验证人就有动机作恶了,所以 tBTC 设计了相应的清算模块以应对。

tBTC 协议包含了预清算和强制清算两个阶段,和其他的清算系统的设计目标类似,在强制清算阶段将会启动拍卖流程,将 ETH 以折扣价拍卖给 TBTC 的持有者以保证抵押品 ETH 价值大于 TBTC(也就是 BTC)的价值。而如果清算后还有剩余资金,则根据不同的情况进行收益分配。

BTC -> TBTC 赎回流程

赎回流程相比较而言简单一些,当用户希望将持有的 TBTC 换回 BTC 时,只需将 TBTC 以及一小笔「费用」提交给以太坊的智能合约,同时附上收款的比特币地址,三位验证人就必须共同签署一笔比特币链上交易,将 BTC 转至规定的地址。如果有验证人不配合呢?那抵押的 ETH 就只能被清算了。

也正因为验证人提供了联合的托管业务,并付出了 ETH 抵押资产,所以赎回者需要支付一小笔额外的费用给他们作为经济激励。

所以作为验证人,可以将 tBTC 系统作为一种收益稳定的资产管理工具。据白皮书计算,验证人的年化收益约为 1.875%,考虑到 150% 的抵押率,真实的年化收益约为1.25%。这是让社区中不少人吐槽 tBTC 的地方:很多人认为目前设定的收益率较低,可能会导致验证人的参与动机不足。当然,这也就意味着目前参数设定,对于存款人和赎回者更友好一些。

KEEP 代币:付出劳动才能获得回报

在 tBTC 的系统里,原生代币 KEEP 是一种工作型代币,这也就意味着持有 KEEP 不能带来任何收益,但是在持有 KEEP 的同时又付出劳动,才能因此获得收益。

回顾一下铸造 TBTC 的环节,在「步骤 2」中,tBTC 系统需要从包含一群验证人的池子中抽取其中的三个,是以什么作为依据抽取的?没错,就是按照KEEP 代币持有量作为依据的。举个例子,持有 1000 枚 KEEP 的人是持有 100 枚 KEEP 的人被抽中概率的十倍,也就是如果放在一个很长的时间跨度中,前者干活的数量是后者的十倍。

持有更多 KEEP 意味着验证人可以更多的参与托管 BTC,也就有机会获得更多的潜在收益。

上线两天就被发现的 Bug,怎么回事?

在 tBTC 上线的两天后,官方发现了一个协议的严重问题,于是按下了之前预留的全局开关,将整个系统的充值功能暂停 10 天。

在此之前需要先介绍一个背景知识,比特币在 10 多年的发展过程中,随着技术的演进诞生了多种地址类型,由不同类型的脚本生成:

最初的比特币地址以「 1 开头」,这类脚本称为 P2PKH (Pay to Public Key Hash); 后来诞生了由「 3 开头」的地址,这类脚本称为 P2SH (Pay to Script Hash),功能比较强大, 支持多签以及可以和后来的隔离见证组合; 最后诞生的是 原生隔离见证地址,由「 bc1 开头」,这类脚本称为 P2WPKH (Pay To Witness Public Key Hash),也会被称为 Bech32。

最初 tBTC 在协议设计时,限定并强制要求赎回的地址必须是 P2WPKH。但是到了今年 2 月,tBTC 的工程负责人提交了一个变更,放松了这个限制,也就是支持了 P2WPKH 之外的脚本 (1 或 3 开头)。

这个调整可以提升用户体验,赎回者可以以任意地址赎回,毕竟 Bech32 的普及程度并不高。据 txstats 的数据显示,目前储存在 Bech32 中的 BTC 数量约 3%。但 tBTC 的系统却没有因为增加支持其他脚本而做相应的调整。

不过这样也不一定会产生问题,软件开发中设置的测试流程,就是为了及早发现这样的问题,但他们表示,测试用例中竟然没有覆盖到「非 P2WPKH」脚本。虽然后来在测试网中总算测试了 P2SH 地址(3 开头),但是又由于赎回 DApp 流程中的前端漏洞,导致团队误认为该测试通过了。

问题未被发现的一整个流程为:

tBTC 协议设计中仅支持 P2WPKH 地址—> 临时决定放松对 P2WPKH 限制—> 但系统未做相应调整—> 测试用例未覆盖—> 其他功能漏洞导致误认为测试通过了

这些问题堆积在一起,导致了 tBTC 带着漏洞上线主网。

后续如何改进?

在该事件的回顾报告中,tBTC 项目表示将优化他们工作流程,还将与安全团队Trail of Bits合作,为 tBTC 规划更多的自动化集成测试和系统测试。

随后,为了进一步减少项目的整体风险,tBTC 重新定义了他们的软件发布流程。原来上线主网的 tBTC「正式版」将回退至「发布候选版」(Release candidates),版本号为 RC0,所以下一个版本是 RC1。

补充一下,软件开发流程中,在发布某个正式版之前,通常会先发布数个版本称之为「发布候选版」(Release candidates),如果未发现任何漏洞,最后一个 Release candidates(RC)就会成为最终的正式版,比如比特币的下一个大版本 0.20.0 就已经发布了两个 RC 版本。

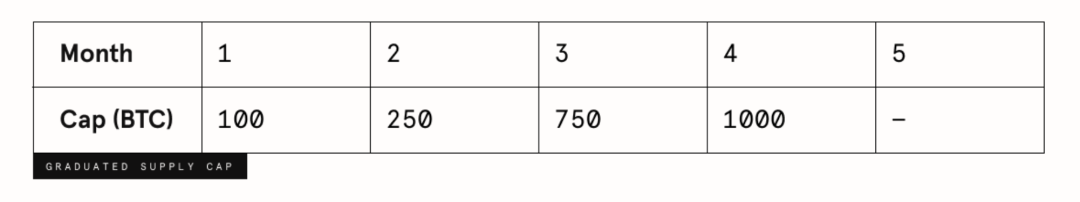

tBTC 认为,另外一个可以有效降低项目风险的机制是限制整个系统的容量。也就是他们限制了 BTC 可以换成 TBTC 的最大数量,这样就算出现严重问题,损失的也就是可控范围内的比特币或以太坊。

具体来说,在 RC1 版本中,第一个月的系统容量被设定为100 BTC,之后按月增加,分别是 250 BTC、750 BTC、1000 BTC,这些逻辑也都是按照智能合约预设的执行即可。5 个月后,该限制将自动解除,而且如果 12 个月后未发生事故,团队将禁用紧急暂停按钮,也就是保护了这次系统没有受到更多损失的预留「后门」。

最后,tBTC 还表示除了 ConsenSys 和 Trail of Bits 的安全审计外,还将组织第三次安全审计,专门针对涉及 BTC 交易和跨链通信的部分。同时,tBTC 还将漏洞赏金计划的最高奖励提高了 10 倍,至100 万个 KEEP 代币。

激励初始化流动性:「质押空投」

考虑到很多潜在的验证人可能暂时没有 KEEP 代币,tBTC 发起了一个为期 6 至 12 个月的「质押空投」(Stakedrop)活动,为项目进行额外的激励,促进项目的初始化和流动性。

活动中将分发 KEEP 代币总量的20%,期间用户可以仅依靠质押 ETH 成为tBTC 网络的验证人,为资产跨链提供去中心化托管服务,而活动结束后,就会按照之前的方案,以 KEEP 代币作为抽签依据。

所以对于验证人而言,这个期间内将获得除了 1.25% 年化收益率之外的 KEEP 代币奖励,而数量要参考参与 tBTC 网络的具体表现,更多细节后续也会公布。

值得长期观察

虽然 tBTC 在机制设计、协议治理以及开发流程还有很大的改进空间,比如:改用去中心化预言机、通过系统治理调整参数等,但他们设计的去中心化跨链解决方案依旧是目前比较完整的,且产品的实现速度也较快。

再加上该项目由三个团队合作推进各司其职,以及背后投资方有强大的资源支持,未来该协议的普及应该不是问题,被加到各种 DeFi 协议内也是迟早的事情。

更何况 tBTC 的未来将不仅限于以太坊。采用了 Keep 和 Summa 技术的开放式区块链项目,或许都可以实现比特币的资产跨链,因为这将是各个区块链之间互联互通的重要基础设施。因此,tBTC 这类资产跨链项目值得长期关注。

免责声明:

1.本文内容综合整理自互联网,观点仅代表作者本人,不代表本站立场。

2.资讯内容不构成投资建议,投资者应独立决策并自行承担风险。

- 贝佐斯最后一封股东信:宇宙希望你成为普通人,千万别让它成为现实2021-04-19 17:02

- Props,让互联网与区块链无缝对接的「中间件」2021-04-19 17:02

- Coinbase高管到底卖了多少股票?2021-04-19 16:03

- 通往未来之路:下一代互联网与Metaverse2021-04-19 16:03

- 央行前行长周小川谈比特币:要提醒,要小心2021-04-19 15:03

- 链上新知 |电子图片卖出7000万美金,让马斯克都来站台的NFT究竟是什么?2021-04-19 15:02

- Crypto VC,LP怎么投?2021-04-19 13:03

- 周末比特币融资利率跌至-0.03%低点,为7个月以来最低水平2021-04-19 11:02