山寨币头部化加剧:2026年超80%资金为何只流向十大币种?

时间:2026-01-23 18:08:48

本文分析了2026年山寨币市场出现的显著头部化现象,即超过80%的资金集中流向前十大币种。文章从市场流动性变化、监管政策收紧、机构资金偏好以及投资者行为转变等多个维度探讨了这一现象背后的原因,并展望了新市场格局下的投资策略与项目生存之道。

2026年加密货币市场呈现前所未有的结构性分化,山寨币头部化趋势加剧已成为不争的事实。根据CoinMetrics最新研究,前十大山寨币吸纳了市场上超80%的资金,这一比例较五年前显著提升。与此同时,市值超过10亿美元的山寨币数量从2021年峰值时的约105种缩减至约58种,资金正以前所未有的速度向头部资产聚集。

本文将深入剖析“山寨币头部化加剧:2026年超80%资金为何只流向十大币种”这一现象背后的深层原因,探索市场从“普涨普跌”转向以价值为导向的分化格局的必然性。

十大山寨币资金流向及份额占比

2025年至2026年初,比特币和以太坊等主流资产获得了绝大多数机构资金的青睐,而中小市值山寨币则面临流动性枯竭的困境,这样的资金流向揭示出了山寨币头部化加剧趋势。

头部币种主导市场流动性

具体数据显示,比特币投资产品流入269亿美元,以太坊以127亿美元领跑山寨币资金流入,而除前十名以外的山寨币资金流入同比下降30%,仅3.18亿美元。

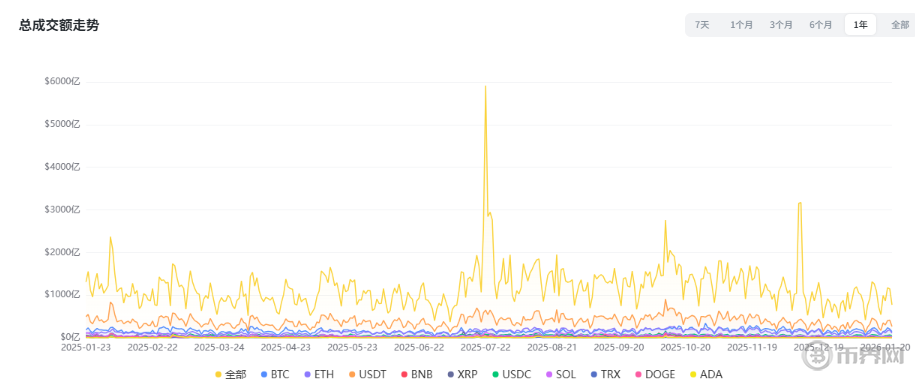

从币界网近1年加密货币总成交额走势可以看出,头部币种主导市场流动性,其中:

BTC 与 ETH 是核心支撑,橙色(BTC)、蓝色(ETH)线始终处于成交额前列,说明主流币种是市场交易的绝对核心,资金更倾向于流动性和确定性更高的头部资产;

中小币种贡献有限,BNB、XRP、SOL 等币种的成交额规模较小且波动平缓,反映市场资金高度集中于头部币种,中小币种的流动性和关注度远低于主流资产。

近1年加密货币总成交额走势,来源币界网

近一年的成交额走势,本质是情绪与资金驱动的周期变化:年初的复苏源于信心修复,年中的爆发源于政策与行情的共振,年末的平稳则是情绪过热后的自然降温。而头部币种的持续主导,也印证了加密市场 “强者恒强” 的资金流向特征。

前十大山寨币市场份额分析

山寨币的市场深度已急剧下降50-70%,价差显著扩大。许多中小市值山寨币的订单簿实际上已被遗弃,任何中等规模的交易都可能引发价格剧烈波动。根据Coin Metrics2020-2025年数据,加密货币市场展现出明显的周期性波动和结构性变化。

牛市阶段 (如2021、2024年):BTC主导率降至40%。这就像是一个信号,表明大量资金涌入市场,并从比特币外溢至山寨币,追逐更高回报,从而催生了“山寨币季节”。

熊市或调整阶段 (如2022、2023、2025年):BTC主导率回升(50%+)。当市场下跌或恐慌时,资金会回流至比特币这个被视为更安全的“数字黄金”,导致山寨币市值缩水更快。

| 年份 | BTC主导率 | 山寨币总市值 | 前十大山寨币份额 |

|---|---|---|---|

| 2020 | 71% | $0.19T | 73% |

| 2021 | 40% | $1.14T | 73% |

| 2022 | 50% | $0.34T | 70% |

| 2023 | 57% | $0.68T | 72% |

| 2024 | 40% | $1.18T | 69% |

| 2025 | 56% | $1.02T | 82% |

2020-2025年比特币主导率、山寨币总市值、前十山寨币份额,依据Coin Metrics整理

最值得关注的是前十大山寨币份额在2025年跃升至82%。这与2021年牛市时的73%形成对比,意味着:资金和流动性越来越集中在如以太坊、Solana等极少数头部生态;投资逻辑的变化,普涨的“山寨季”可能减弱,选对赛道(头部)比广撒网更重要。

了解2026年山寨币更多内容: 四种山寨币, 四种命运 ! - 币界网

山寨币头部化趋势加剧3大因素

2026年山寨币头部化趋势加剧,导致超80%资金为何只流向十大币种,这一趋势由市场结构变迁、监管政策收紧和投资者行为转变共同驱动。

流动性传导机制失效

做市商为长尾资产提供报价的积极性大幅降低。2022年Luna崩盘事件成为市场结构性转变的分水岭,直接拆解了曾经将资本传导至加密货币风险曲线各端的流动性架构。

当前的市场结构下,流动性不再像过去那样自然沿风险曲线向下流动。曾经在各交易场所间平滑价格的路由层已经消失,资本虽然仍可进入加密领域,但输送至长尾市场的管道已经断裂。

监管政策与机构偏好

全球监管框架的趋严大幅提升了山寨币的合规门槛。美国《GENIUS法案》要求稳定币发行者100%持有低风险储备资产,欧盟MiCA法规则实施了严格的抵押品规则。

监管机构明确将多数山寨币视为证券进行监管,导致机构合规部门将活动限制在BTC和ETH等主流资产上。与此同时,现货比特币和以太坊ETF的推出进一步强化了这一趋势。

投资者行为转变

投资者行为的转变同样加剧了市场分化。经历多次市场暴跌后,散户投资风格从投机转向价值投资。数据显示,散户在山寨币市场的交易额占比从2021年的85%降至12%。

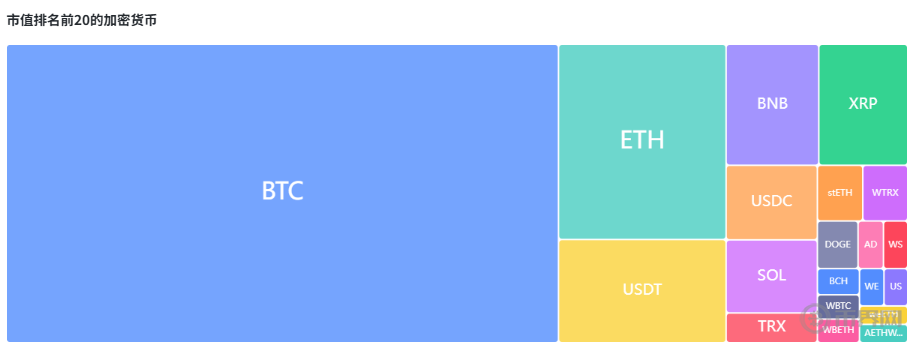

市值排名前20的加密货币,来源币界网

FOMO(害怕错过)情绪显著消退,即使个别山寨币短期上涨,投资者也会因担心“诱多陷阱”而不敢追高。2025年新币上线即破发已成为常态,许多在2021-2022年高估值融资的项目,在上线时面临巨大的解锁抛压。

新格局下的发展策略

面对山寨币头部化加剧,2026年超80%资金为何只流向十大币种,这一极端分化的市场环境,项目方和投资者都需要调整策略,未来的机会将属于那些能够适应新流动性环境的参与者。

项目方的生存之道

在新市场格局下,项目需要重新思考代币经济模型和发行策略。低流通高FDV(完全稀释估值)的模式已经被证明是不可持续的。

项目方应当停止没有明确产品市场契合度信号或实际代币用途就发币的行为。成功的项目需要具备四个关键特质:持久的需求、机构资格、严谨的经济模型和经证实的效用。

投资者的应对策略

投资者需要从投机思维转向价值投资思维。在选择山寨币项目时,应重点关注那些有真实收益、清晰价值捕获机制的项目。

具有真实性收益的代币之所以表现出韧性,并非因为叙事吸引人,而是因为它们为资金提供了一种不依赖持续情绪上行的参与路径。像Solana(SOL)、Uniswap(UNI)等“价值捕获机制更直接”的资产,在恐慌期更容易被资金当作优先修复标的。

总结

山寨币市场的头部化加剧是市场走向成熟与分化的必然结果,在监管趋严、机构资金主导和投资者行为理性化的共同作用下,资金向头部币种集中已成为新常态。未来,无论是项目方还是投资者,唯有适应这种结构性变化,聚焦于具备真实效用、清晰价值捕获机制和监管适应性的资产,才能在新市场格局中找到生存与发展之道。

以上内容是关于《 山寨币头部化加剧:2026年超80%资金为何只流向十大币种?》的拆解,了解更多2026年山寨币趋势内容请关注币界网。

免责声明:请读者严格遵守所在地法律法规,本文内容基于市场公开资料整理仅供参考,不构成任何投资建议。