OKX CEO 徐星指责币安助长了 10 月 10 日的危机,该危机导致加密货币市场蒸发了近 190 亿美元。

徐声称,这场动荡是由币安积极推销 Ethena 的 USDe 合成美元所引发的。

OKX CEO抨击币安“不负责任”的USDe营销策略

徐在 1 月 31 日于 X(前身为 Twitter)上发表的一篇文章中声称,市场崩盘并非复杂因素造成的随机事故,而是风险管理可预见的失败。

“没有复杂因素,也没有意外。10/10的评分完全是某些公司不负责任的营销活动造成的。”他说道。

徐声称,币安为推广以太坊合成美元USDe而开展的用户获取活动鼓励了过度杠杆。他认为,这造成了系统性脆弱性,最终在市场压力下崩溃。

据 OKX 首席执行官称,币安为 USDe 提供 12% 的年收益率。这使得用户能够以与……相当的条款抵押该资产。传统稳定币,例如 USDT 和 USDC。

徐认为,这形成了一个“杠杆循环”,交易者将标准稳定币兑换成USDe以牟取暴利。他声称,这种行为人为地抬高了USDe的年化收益率,使其高达70%。

徐写道:“这项活动允许用户将 USDe 作为抵押品,享受与 USDT 和 USDC 相同的待遇,且没有实际限制。”

与以现金等价物为支撑的传统稳定币不同,USDe 采用了一种 delta 中性对冲策略,徐将其描述为具有“对冲基金级别的结构性风险”。

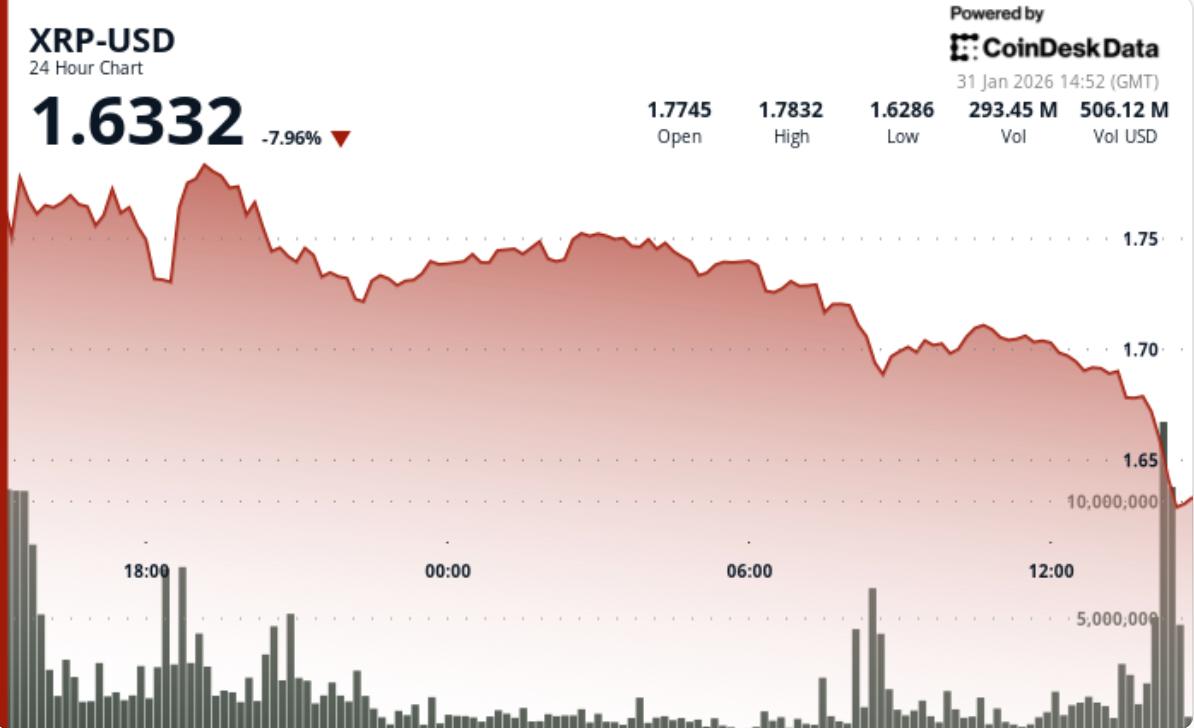

什么时候10月10日出现波动徐指出,这种杠杆效应剧烈瓦解。美元兑美元脱钩引发了一系列风险引擎无法控制的清算,尤其对WETH和BNSOL等资产造成了严重冲击。

据他所说,一些代币曾短暂地在接近零的水平上交易,而 USDe 的“人为”稳定性掩盖了系统性风险的积累,直到为时已晚。

“作为全球最大的加密货币平台,币安作为行业领导者,拥有巨大的影响力,同时也肩负着相应的责任。对加密货币的长期信任不能建立在短期收益博弈、过度杠杆或掩盖风险的营销手段之上,”徐总结道。

币安和Ethena反驳OKX的理论

然而,业内主要利益相关者强烈驳斥了徐的说法,并引用交易数据证明徐的说法与他的时间线相矛盾。

Dragonfly 的管理合伙人 Haseeb Qureshi 认为,徐的理论无法解释事件发生的先后顺序。Qureshi 指出,比特币价格在触底反弹前整整 30 分钟就已触底。美元兑美元偏离了其在币安的锚定价格。.

“美国国防部显然不可能造成清算连锁反应,”库雷希表示,称这些指控是因果关系的错置。

他还指出,美国债务这只是币安订单簿上的一个孤立事件,而清算螺旋则是整个市场的事件。

“如果美元兑美元汇率的‘脱钩’没有蔓延到整个市场,就无法解释为什么每个交易所都出现了巨额暴跌,”库雷希补充道。

Ethena Labs创始人Guy Young也对徐的说法提出异议。他引用订单簿数据证明,USDe的价格差异是在大盘崩盘之后才出现的。

与此同时,币安坚称,问题源于“流动性真空”,而不是其产品本身的问题。

交易所发布的数据显示:比特币流动性在股市崩盘期间,大多数主要交易场所的成交量都“接近于零”。这种低迷的市场造成了机械性抛售,导致价格不成比例地下跌。

该交易所还否认存在任何系统性操纵,并将混乱的价格走势归因于做市商因极端波动和 API 延迟而撤回库存。

然而,这场冲突凸显了日益加剧的局势。顶级加密货币交易所之间的互相指责由于10月10日事件暴露出的结构脆弱性,他们正面临持续的审查。

赞

赞

.png) 502

502

收藏

收藏

(1).png)