今年是华尔街见闻

除了付鹏说日常内容,还新增了专栏在线阅读文档,给大家发送每日交易关注早报,和值得关注的研究报告,推荐电子阅读书单,延展阅读资料,大家也可以社群中多提问交流,一起共同进步。加入专栏的用户请扫码下图添加小助手进入《付鹏说》专属交流群

宏观变盘已至!从白银血洗到BTC破位,警惕资产价格的“波动率陷阱”

>>本文仅限作者观点,视频录制于2026年2月1日,点击上方视频收看!

最近我感觉可能各大类资产到了一个重要窗口期了。

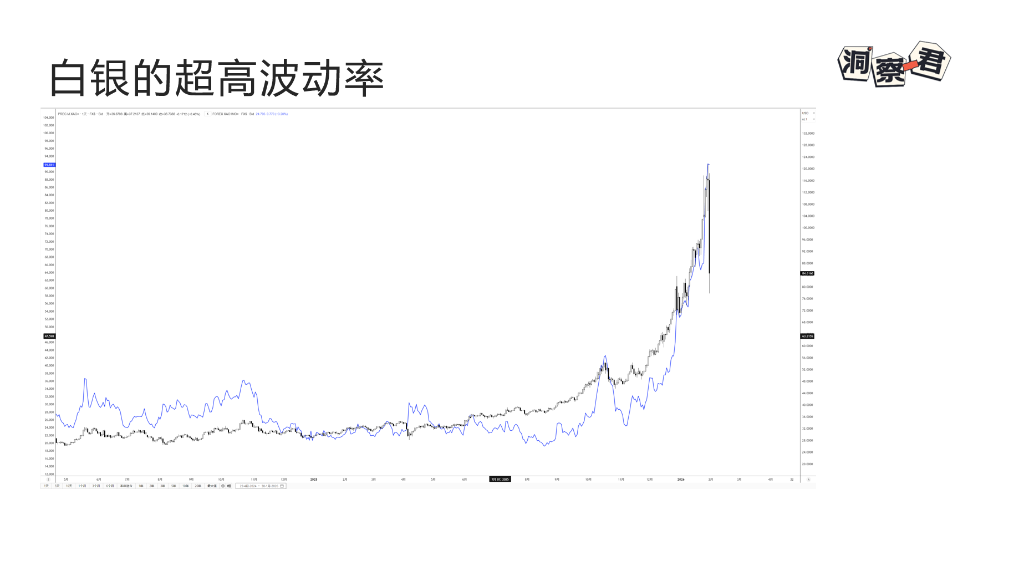

隐含波动率是我们在FICC策略中重要的一个观察指标。比如上周的贵金属市场,给大家演绎了一下极高波市场的恐怖之处。

这个图是白银现货价格和1个月的IV,白银当下的IV是有数据以来的最高值,这种极高波市场的最大特点就是不稳定,我们无法合理预期价格会涨多少,也不知道什么时候市场会崩溃。所以机构投资者往往看到这种高波会主动离开,但普通投资者往往投机性较强,偏爱这种高波市场。周五的时候白银崩溃式下跌超过30%,我看到网络上很多投资者归咎于机构投资者的操纵。

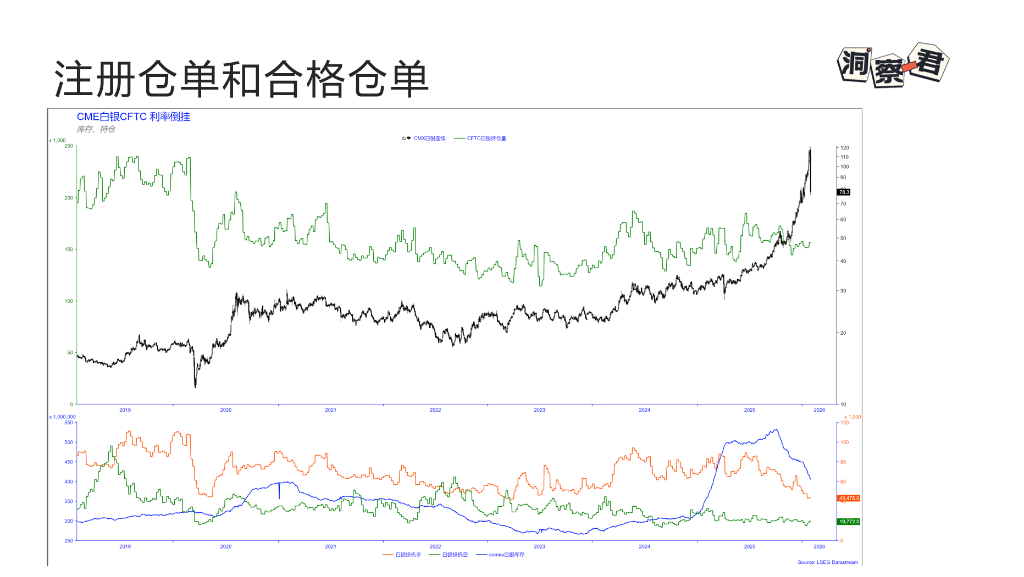

其实不然,我们来看这个图,这是CME白银期货价格和相关持仓数据,我们可以明显的看到,白银CFTC总持仓量这两年就没有明显增长,甚至比2020年的高点下降了约40%。从投机持仓来看,2025年到现在的投机多头持仓一直在减退。这很明显的就是告诉大家,机构并不中意这样的高波市场。所以我给大家的建议是远离高波市场,我和朋友开玩笑说,在100上方去操作白银,还不如去澳门。在现在这样的市场,唯一有可行性的策略只有delta中性的波动率空头策略,但这对散户投资者的专业性要求比较高,对资金量也有一定限制。

那大家也许会问,波动率高不好做,那波动率低是不是就好了?其实也不绝对,过低的波动率往往也蕴含着风险。过高的波动率意味着极大的不确定性,而过低的波动率往往蕴含着对不确定性的低估。

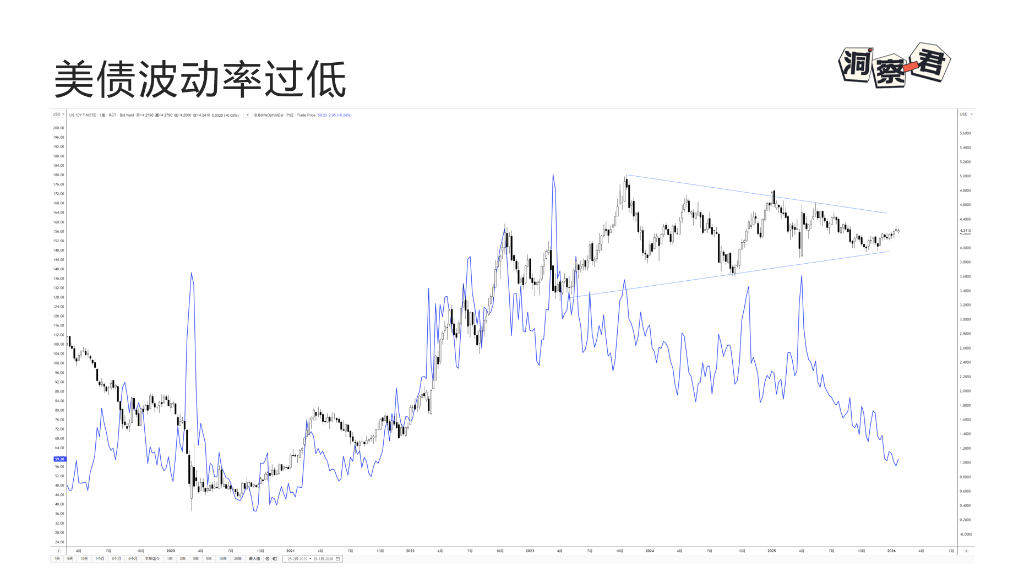

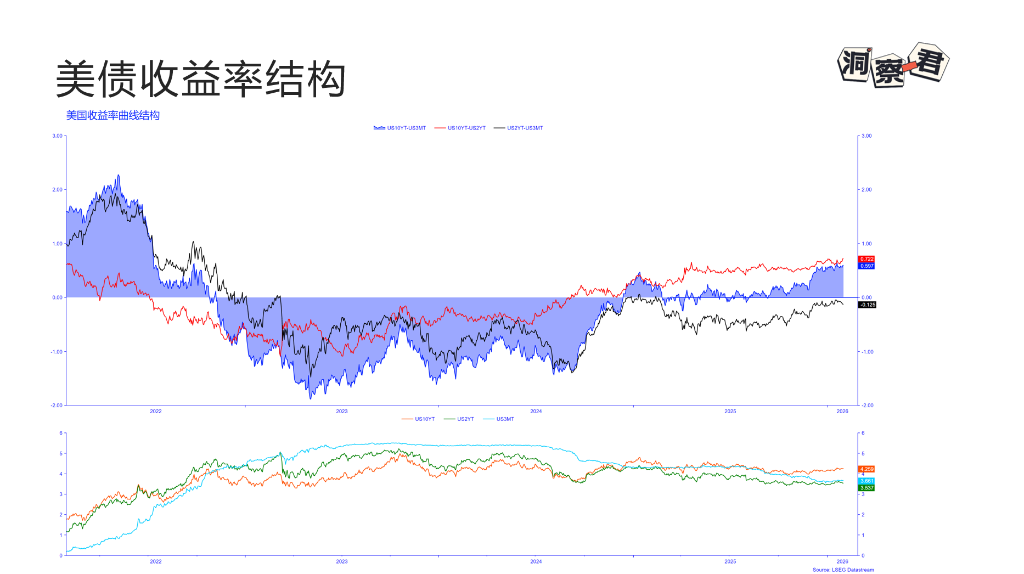

这是美债收益率和美债的波动率指数,我们可以看到美债当前的波动率已经接近疫情期间联储0利率无限量QE时期,在那个阶段美债收益率被人为控制在地上,波动率较低是相对合理的,但当下的波动率较低,很可能是市场对未来货币政策路径过度笃定了。我们来看下美债收益率结构,随着联储不断地引导短端利率下行,10年期稳定在4.0-4.3之间的水平

而长短利差扩开,用来呵护美股过高的估值。但这种方法的边际效果会越来越差。所以会发现美股估值在最近1个多季度已经无法进一步扩张了。这种时候要很小心收益率曲线中长端抬升带来的估值冲击。尤其是当下对于联储今年降息路径过度笃定了。

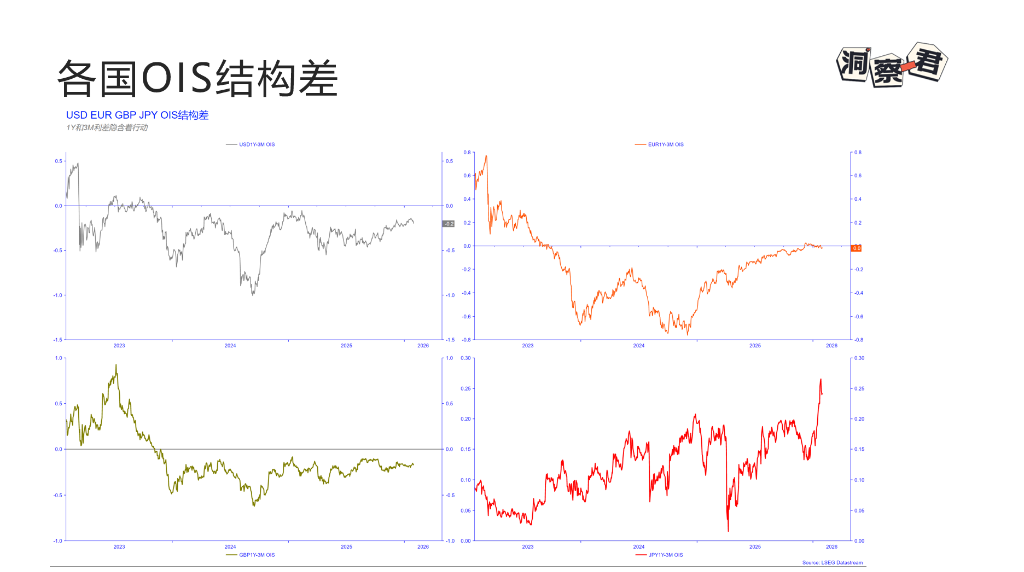

我们来看看其他国家的OIS结构差情况,不难发现主要经济体的OIS结构差大多都呈现了收窄的趋势,商品货币国甚至出现了大幅计入加息预期的情况。我们要好好考虑一下,美联储的货币政策,是否会独立于其他经济体独自在进一步宽松的路上继续前行?会不会因为一些较好的经济数据而触发降息预期扭转,带动债券收益率和波动率上升,进而传导到其他大类资产?

我们多次提到的BTC可以作为AI估值指数,这周末率先破位下行,这也给到了我们侧面提示,要小心收益率曲线波动带来的大类资产传导。

我们多次提到的BTC可以作为AI估值指数,这周末率先破位下行,这也给到了我们侧面提示,要小心收益率曲线波动带来的大类资产传导。

另外之前我们讨论了美联储降息预期是否会跟上其他经济体的脚步,各位不妨把之前视频里的跑马游戏运用起来,尝试分析一下美元未来可能的演变路径?

欢迎大家在评论区分享自己的看法,希望这期视频可以帮到大家,我们下期再见。

赞

赞

.png) 814

814

收藏

收藏

(1).png)