附 10 条切实可行的解决策略。

撰文:Leshka.eth

编译:Saoirse,Foresight News

「我活不起了」……

美国 Z 世代被债务压得崩溃。千禧一代晒出银行账户截图,显示距离发薪日还有几周,账户里就只剩 12 美元。婴儿潮一代则坦言,只需一场突发事件,自己的财务状况就会彻底崩盘。

Z 世代网红哀叹债务困境的「层级榜单」,凸显此类内容已泛滥成灾

荒诞的是,就在这种情况下,网红和政客们还在不断宣扬「经济强劲」的论调。

- 标普 500 指数创下历史新高;

- 纳斯达克指数打破纪录;

- 首席执行官(CEO)的奖金达到历史峰值;

- 科技公司利润高达数十亿美元;

- ……

那么真相究竟是什么?是人们不懂理财吗?Z 世代真的只是一群懒惰又自视甚高的小屁孩,把钱都浪费在牛油果吐司和 Labubu 上了吗?

数据不会说谎

美国家庭债务刚刚突破 18.9 万亿美元。

如今每个家庭的平均负债额为 154,152 美元。

美国人每年仅支付债务利息就高达 5,600 亿美元 —— 这部分钱既不能偿还本金,也无法积累财富,纯粹是在「供养」银行。

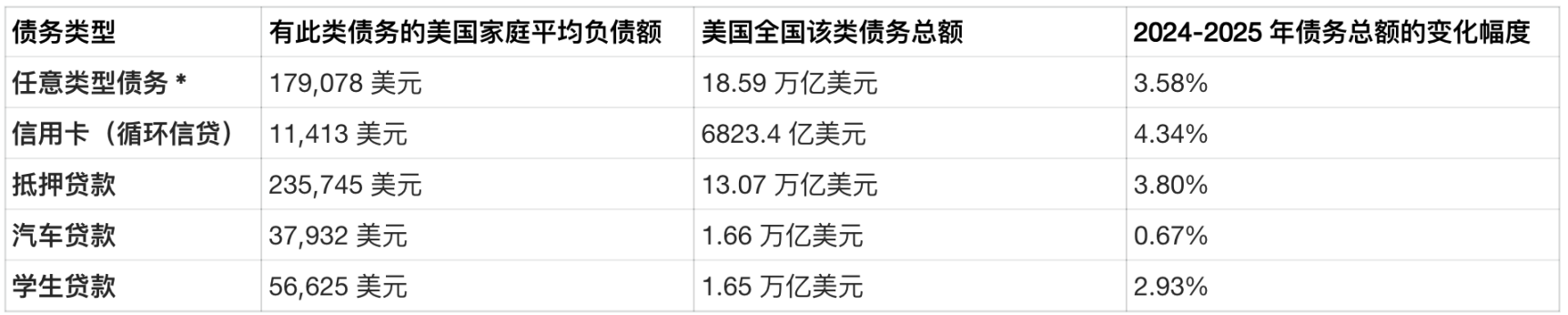

2025 年第三季度美国家庭债务数据表:

* 注:根据纽约联邦储备银行的定义,此类债务可包括抵押贷款、房屋净值信贷额度、汽车贷款、信用卡、学生贷款及其他家庭债务。

分代际数据更能体现差距的残酷性:

Z 世代(18-27 岁):

- 平均总债务:23,359 美元

- 同比增长率:13.41%(所有代际中最高)

- 平均信用卡债务:3,744 美元

- 信用卡债务同比增长率:6.76%

- 平均学生贷款债务:19,028 美元

- 学生贷款同比增长率:9.64%

千禧一代(28-43 岁):

- 平均总债务:62,838 美元

- 平均信用卡债务:7,558 美元

- 平均抵押贷款债务:305,785 美元

- 平均学生贷款债务:33,516 美元

婴儿潮一代(44-59 岁):

- 平均总债务:69,950 美元

- 平均信用卡债务:10,055 美元(所有代际中最高)

更严峻的是:9.4% 的学生贷款逾期已超过 90 天;信用卡逾期率每季度都在上升;上季度有 69% 的消费者未能减少自身债务。

为了买食品杂货、付房租,他们不得不刷信用卡,而这些信用卡的年利率(APR)高达 23%。

Credit Karma(信用管理平台)《债务与信用状况报告》各代际平均债务数据:

Z 世代 2025 年第二季度 vs 2024 年第二季度的平均债务同比增长率达 13.41%,是所有代际中最高的。不过 X 世代的平均债务规模依然最大 ——2025 年第二季度达 69,950 美元,约为 Z 世代的 3 倍。

「可经济不是挺好的吗?!」

美联储主席杰罗姆・鲍威尔在谈论经济差距时提到,消费者收入报告显示,中低收入人群正被迫缩减开支、减少消费。

鲍威尔称当前经济为「K 型经济」,这话并非谎言 —— 经济的一端在向上增长,另一端却在向下滑落。

企业利润创下纪录,CEO 们拿着 5,000 万美元的奖金,股票回购规模也达到历史最高水平。

与此同时,普通民众的处境却是:

- 46% 的人不得不缩减开支,以偿还信用卡债务;

- 35% 的人不得不寻找额外收入来源;

- 2025 年,66% 的 Z 世代和千禧一代曾出现银行账户透支情况;

- 47% 的人表示,2026 年自己的信用卡债务可能会增加。

你可以将这归咎于「财务不负责任」,但实际上,这已经演变成一个系统性问题。

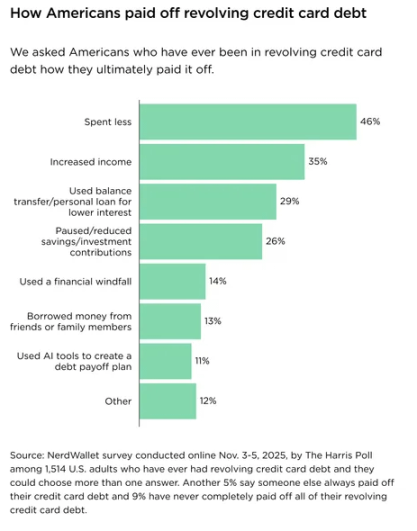

展示美国人偿还信用卡债务方式的柱状图

这是 NerdWallet 联合哈里斯民意调查(2025 年 11 月 3-5 日)对 1514 名曾背负循环信用卡债务的美国成年人的调研,受访者可多选还款方式。主要还款方式及占比:

- 缩减开支:46%(占比最高)

- 增加收入:35%

- 使用余额转移 / 低息贷款:29%

- 暂停 / 减少储蓄 / 投资:26%

- 获得意外资金(如奖金、遗产):14%

- 向亲友借钱:13%

- 其他方式:12%

历史视角:为何「只要更努力工作就行」是废话

让我们回顾过去。老一辈人总说「我们当年也很难」,但他们要么是在说谎,要么就是根本不了解真实数据。

住房成本:过去 vs 现在

20 世纪 80 年代:

- 房屋中位数价格:47,200 美元

- 家庭收入中位数:17,710 美元

- 房价收入比:2.7 倍

- 30 年期抵押贷款平均利率:13.74%(确实很高)

- 四年制公立大学学费:2,550 美元 / 年

20 世纪 90 年代:

- 房屋中位数价格:79,100 美元

- 家庭收入中位数:29,943 美元

- 房价收入比:2.6 倍

- 30 年期抵押贷款平均利率:8.12%

- 四年制公立大学学费:4,160 美元 / 年

21 世纪 00 年代(2008 年危机前):

- 房屋中位数价格:165,000 美元

- 家庭收入中位数:42,000 美元

- 房价收入比:3.9 倍

- 30 年期抵押贷款平均利率:6.41%

- 四年制公立大学学费:7,280 美元 / 年

2007 年(危机前夕):

- 房屋中位数价格:247,900 美元

- 家庭收入中位数:50,233 美元

- 房价收入比:4.9 倍

- 家庭总债务:12.68 万亿美元

- 信用卡债务:9,150 亿美元

- 学生贷款债务:5,470 亿美元

现在再来看看当下的情况。

2025-2026 年:

- 房屋中位数价格:412,000 美元

- 家庭收入中位数:74,580 美元

- 房价收入比:5.5 倍

- 30 年期抵押贷款平均利率:6.8%

- 四年制公立大学学费:28,840 美元 / 年

- 家庭总债务:18.9 万亿美元(较 2007 年增长 49%)

- 信用卡债务:1.23 万亿美元(较 2007 年增长 34%)

- 学生贷款债务:1.65 万亿美元(较 2007 年增长 202%)

请好好想想这意味着什么。

20 世纪 80 年代,买一套中位数价格的房子,只需花费家庭年收入的 2.7 倍;而现在,这个倍数变成了 5.5 倍,而且目前的抵押贷款利率还比 90 年代高。

20 世纪 80 年代,拿最低工资(时薪 3.10 美元)的婴儿潮一代,只要全职工作、把每一分钱都存下来,大约 2.5 年就能买一套中位数价格的房子。

而现在拿联邦最低工资(时薪 7.25 美元,部分州略高)的 Z 世代,就算把每一分钱都存起来,也需要全职工作 7 年以上,才能买得起同样中位数价格的房子。

可没人能真的把每一分钱都存下来 —— 毕竟要付房租、买食物、看病,还要还学生贷款。

与 2008 年的对比:足以让你恐慌的现状

还记得 2008 年吗?那场被称为「大萧条以来最严重的金融危机」。

2008 年危机前的预警信号:

- 家庭债务占 GDP 比重:98%

- 各类型债务逾期率均在上升

- 次贷危机正在酝酿

- 信用违约互换泡沫膨胀

- 银行杠杆率高达 30:1 甚至更高

如今(2026 年)的情况:

- 家庭债务占 GDP 比重:68%(确实更低,但……)

- 信用卡、学生贷款、汽车贷款的逾期率均在攀升;

- 信用卡使用率达到历史最高水平;

- 每年 5,600 亿美元的利息支出,不断吞噬消费者的可支配收入;

- 人工智能(AI)引发的失业潮正在加速。

关键区别在于:2008 年的问题集中在房地产领域,而如今的问题却遍布各个领域。

无法通过破产免除的学生贷款、年利率 20%-25% 的信用卡债务、资不抵债的汽车贷款、被催收的医疗债务……

与 2008 年不同,现在不存在即将破裂的房地产泡沫 —— 当前的问题是结构性的「负担不起」,再加上薪资停滞不前和大规模裁员。

AI 引发的「裁员潮」:50 万个岗位消失

TikTok 上有一段视频,一名女性展示了自己被 AI 机器人解雇的全过程。

自 2022 年 11 月 ChatGPT 推出以来,已有 50 万名科技从业者被解雇。

我再重复一遍:在这个曾被认为「最稳定」的高速增长行业里,50 万人失去了工作。

仅 2025 年一年,全球科技行业就削减了 244,851 个岗位。

近期的主要裁员案例:

- 元宇宙(Meta):2026 年 1 月,旗下 Reality Labs 裁员 1,500 人

- 微软:计划裁员 5%-10%(涉及 11,000-22,000 人)

- 英特尔(Intel):2025 年裁员 34,000 人

- 亚马逊(Amazon):裁员 14,000 人

- 谷歌(Google):多轮裁员,涉及数千人

- Salesforce(客户关系管理公司):削减 4,000 个支持岗位

理由是什么?「AI 提升效率」。

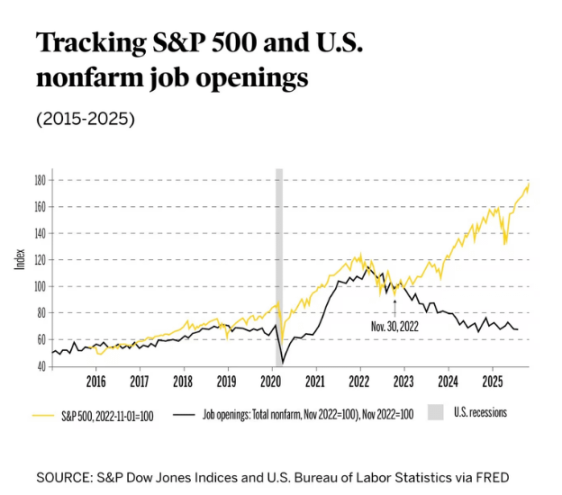

标普道琼斯指数图表:显示 2022 年 11 月后,股市持续走高但就业岗位数量骤降,并用「衰退区间」标注了劳动力市场疲软的阶段

牛津经济研究院最近发布的一份报告,基本戳穿了这个谎言。

该报告发现,企业并非真的在用 AI 替代员工,而是把「AI」当作一个「公关友好型」借口,来实施他们本就计划好的裁员。

当你对投资者说「我们在用 AI 削减成本」,股价就会上涨;但如果你说「我们招多了人,搞砸了」,股价就会下跌。

更令人震惊的是:这些裁员的公司,利润都创下了纪录。

微软的市值刚刚突破 3 万亿美元,却仍计划裁员 5%-10%?

只因他们「有能力这么做」。

现在是「雇主市场」:过去能拿到 30 万美元年薪的科技从业者,现在要和 500 个求职者竞争一份薪资降低 40% 的工作;拥有计算机科学(CS)学位的应届毕业生,甚至连面试机会都得不到。

而且这种情况正在向所有行业蔓延:

- 金融公司削减后台员工

- 零售业自动化收银流程

- 客服岗位被聊天机器人取代

- 制造业用机器人替代工人

- 甚至创意行业也未能幸免(作家、设计师、艺术家)

受冲击最严重的是谁?正是那些被债务压得喘不过气的 Z 世代和千禧一代。

可为什么人们还在疯狂消费?

这就涉及到心理层面的原因了。

按理说,面对这么多债务和就业不稳定,人们应该会减少消费吧?比如缩减开支、存钱、建立应急基金?

事实恰恰相反。

2025 年,消费者支出始终保持强劲。2025 年假日购物季(感恩节至网络星期一)的购物人数达到 2.03 亿,创下 9 年来的最高纪录。

明明深陷债务,人们为什么还在花钱?

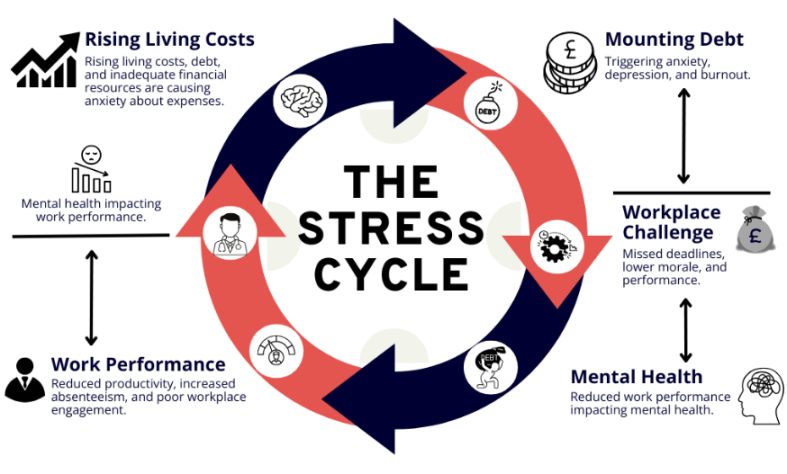

压力消费循环

展示「压力循环」的示意图:生活成本上升和债务累积引发焦虑、抑郁,导致心理健康恶化,进而陷入恶性循环

这和「压力进食」的心理机制如出一辙。

当你感到压力大、焦虑、抑郁时,购物能给你带来「多巴胺快感」—— 那种即时的满足感,能让你在几分钟内感觉好一些。

想想看:

- 就业不稳定带来持续焦虑;

- 刷新闻时满是气候变化、战争、政治混乱的负面内容;

- 社交媒体上所有人都在「过着最好的生活」;

- 感觉未来一片灰暗;

- 因为「说不定明天就没机会了」,而害怕错过各种体验。

于是你开始买东西:因为打两份工太累,懒得做饭,就点外卖;因为这一周过得太糟,觉得「自己值得」,就花 30 美元在亚马逊上买个小东西。

每次消费的金额都不大,但积少成多。而当你本就「月光」时,这些小额消费最终都会记在信用卡上。

「Instagram 经济」

社交媒体彻底扭曲了人们对「正常生活」的认知。

你刷 Instagram 时,看到所有人都在度假、穿名牌衣服、去餐厅吃饭、看演唱会、泡酒吧 —— 仿佛每个人都在「过好日子」。

X 平台用户 @chooserich 的帖子:该用户炫耀自己是 43 岁的加密货币百万富翁,正和模特女友乘游艇度假,但网友指出其内容涉嫌造假

你没看到的是:支撑这种生活的,是背后的信用卡债务。

财经博主们把这种现象称为「虚假财富」—— 拿着 4.5 万美元的年薪,却过着 10 万美元年薪的生活。

但当你每天 4 小时被这种内容轰炸时,它就会变成你的「基准认知」,你会开始觉得「我也应该能负担得起这些」。

再加上这些因素:

- 「先买后付」(BNPL)模式降低消费门槛;

- 一键下单的便捷性;

- AI 定向广告精准推送你想要的商品;

- 各种订阅服务(每个月 15 美元、20 美元)慢慢「吸干」你的钱包。

这些设计的目的,就是让你花钱 —— 而且它们确实奏效了。

「破罐子破摔」心态

我在那些「债务主题」的 TikTok 评论区里,经常能看到这种心态。

「反正我也买不起房,不如好好享受 20 多岁的生活」

「气候崩溃迟早要把我们都害死,存钱有什么用」

「这个系统本来就是歪的,反正我最后也是死在债务里」

这就是「财务虚无主义」,而且正在不断蔓延。

当买房变得遥不可及、退休像个笑话、看着亿万富翁上天入地而自己连胰岛素都买不起时 —— 存钱还有什么意义?

这种想法很消极,但却无比真实。

「智商钟形曲线」Meme(「生活就是痛苦」版本)

企业真正在做什么(以及为什么这么做)

我们来谈谈那个「房间里的大象」(指显而易见却被回避的问题)。

如果企业利润创纪录、股价创新高,那他们为什么还要裁掉成千上万的员工?

效率陷阱

华尔街不会因为企业善待员工而奖励他们,只会因为「效率」和「利润率」而奖励他们。

每次财报电话会议上,分析师都会问:「你们打算如何提高运营利润率?」

换句话说:「你们打算怎么削减成本?」

最容易削减的成本是什么?人力。

于是企业开始裁员,股价上涨,高管们拿到与股价挂钩的奖金 —— 循环往复。

与此同时:

- 留下的员工工作量翻倍

- 工作质量下降

- 客户服务水平滑坡

- 员工士气崩溃

- 职业倦怠加剧

但这些问题不会体现在下一季度的财报里,所以谁在乎呢?

真实计划

- 持续的裁员威胁让员工感到恐惧

- 恐惧的员工不敢要求加薪

- 恐惧的员工不敢跳槽到竞争对手那里

- 最终整个行业的薪资水平下降

- 利润率提高

- 股价上涨

- 高管套现离场

制造恐惧,本身就是目的。

一位匿名的微软员工在 Blind(职场匿名社交平台)上说得很透彻:「他们知道,只要强迫所有人回办公室上班,就会有一部分人主动辞职 —— 这样他们就不用支付遣散费了。」

前进方向:10 个避免「穷死」的步骤

好了,负面内容说得够多了,我们来谈谈解决方案。

我不会跟你说「别买咖啡」这种废话,以下是真正实用的策略。

1.直面财务数据

你无法解决一个你从未量化的问题。

- 获取你的信用报告

- 列出所有债务及对应的利率

- 计算你实际的月支出

- 看清自己的真实财务状况

大多数人都会因为害怕而回避这件事,但无论如何都要做。知道真相,总比在未知的焦虑中煎熬要好。

2.「债务雪崩」法(立即开始执行)

除利率最高的债务外,其他债务均只偿还最低还款额,将所有能挤出的额外资金都用于偿还高利率债务。

因为年利率 23% 的信用卡债务正在「摧毁」你的财务 —— 如果欠款 5,000 美元且仅还最低还款额,每年仅利息就要支付 1,150 美元。

优先消灭高利率债务,这是数学问题,无关意志力。

3. 建立小额应急基金(500-1,000 美元)

我知道没钱的时候存这笔钱看似不可能,但它至关重要。

哪怕只有 500 美元,也能帮你避免陷入这样的恶性循环:车子出故障→没钱修→刷信用卡→债务增加→重复循环。

这 500 美元的缓冲能打破怪圈,就算需要 6 个月才能存够,也值得坚持。

4. 理性看待副业:别被「鸡汤」误导

「搞个副业」是老生常谈,但关键是要回归现实:

别想着创业,也别执着于「追随热爱」,先找到能最快每月多赚 500-2,000 美元的方式。

以下是真正可行的思路:

- 用现有技能接兼职(写作、设计、编程、视频剪辑)

- 周末零工(代驾、配送、活动协助)

- 卖掉用不上的东西(你拥有的闲置物品比想象中多)

- 行业内的短期合同工(薪资往往比全职高)

目标不是建立商业帝国,而是先止住财务「出血」。

5. 每 3 个月做一次「消费审计」

大多数预算计划失败,是因为限制太严格。不妨换个方式:

回顾过去 3 个月的消费记录,标出以下三类支出:

- 压力消费(深夜刷亚马逊、点外卖、冲动购物)

- 早已遗忘的订阅服务

- 借口「就这一次」却发生了 12 次的消费

不是要砍掉所有娱乐支出,而是剔除那些甚至没让你开心的「无效消费」。

你很可能会发现,每月有 200-500 美元的「僵尸消费」—— 连你自己都不记得花在了哪里。

6. 所有费用都去谈判(没错,所有)

信用卡年利率太高?打电话要求降额。只要你还款记录尚可,对方通常会同意。

手机话费太贵?打电话威胁要转网,他们会主动给你折扣。

房租能谈吗?难度大一些,但如果你是优质租户(按时交租、爱护房屋),有时也能协商。

医疗账单呢?一定要谈!大多数医院只要你主动提出,就会降低账单金额。

最坏的结果不过是被拒绝,而最好的情况是 —— 每年能省下数千美元。

7. 开启「职业防御模式」

在当前就业市场,必须做好「防守」:

- 每 3 个月更新一次简历;

- 在 LinkedIn 上保持活跃(拓展人脉、分享行业观点);

- 即使不找工作,也要定期练习面试技巧;

- 建立公司外的人脉圈(避免「一棵树上吊死」);

- 记录工作成果和关键数据(裁员时是谈判筹码,跳槽时是加分项);

- 存一笔「底气资金」(如有可能,存 3-6 个月的生活费)。

目标是:万一遭遇裁员,能快速行动、减少被动。

8. 打造「知识复利」:每天 30 分钟

每天花 30 分钟学习,提升自己的「不可替代性」:

- 行业内的新技能;

- 能增加职业灵活性的「相邻技能」(比如做运营的学基础数据分析);

- 真正的财务知识(如何看懂利率、避开金融陷阱);

- 识别财务骗局的能力。

这不是「内卷文化」,而是生存必需。世界变化太快,持续学习的人才能不被淘汰,原地踏步的人终将被替代。

9. 重视社群,而非竞争

这话听起来可能有点「虚」,但至关重要:

找到处境相似的人 —— 共享资源、交流经验、互相支持。

这个系统希望你孤立无援、彼此竞争,因为这样你才会软弱。

你的同事不是敌人,同代人不是对手。那些囤积数十亿财富,却看着你被债务压垮的人,才是真正的问题所在。

建立社群,是度过这场危机的唯一出路。

10. 守护心理健康(最容易被忽视,也最关键)

最后一条,或许是最重要的:

一旦职业倦怠,前面所有策略都无从谈起。

- 工作时设定边界(别让加班吞噬生活);

- 保证充足睡眠(别用健康换钱);

- 坚持运动(哪怕只是每天散步 20 分钟);

- 和真正关心你的人聊天(释放压力,别独自硬扛);

- 需要时及时求助(别因「羞耻感」拖延)。

我知道心理咨询很贵,但并非没有选择:按收入浮动收费的咨询师、社区支持小组、危机热线,甚至优质的 Discord 互助社群,都能提供帮助。

你无法在精疲力竭的状态下对抗这场财务危机。

一点希望

我们正在经历现代史上规模最大的财富转移 —— 但方向完全错了:财富正从贫困人群和中产阶级,流向本就富有的人。

但这并非不可避免,也不是「自然规律」,而是掌权者做出的选择。

问题在于:你要如何应对?

你可以:

- 刷着负面新闻,彻底放弃;

- 假装一切正常,逃避现实;

- 或者,清醒起来、制定策略、做好准备。

这个系统希望你恐惧、贫穷、孤立无援 —— 别如它所愿。

先理顺财务,再提升技能,找到同伴,为即将到来的变化做好准备。

变化一定会来,唯一的问题是:你是否已准备好?

祝大家保持清醒。

最后说一句:别把事情想得太复杂 —— 花的比赚的少,持续学习,别让别人告诉你「贫穷是你的错」。

祝好,兄弟们。

赞

赞

.png) 954

954

收藏

收藏

(1).png)