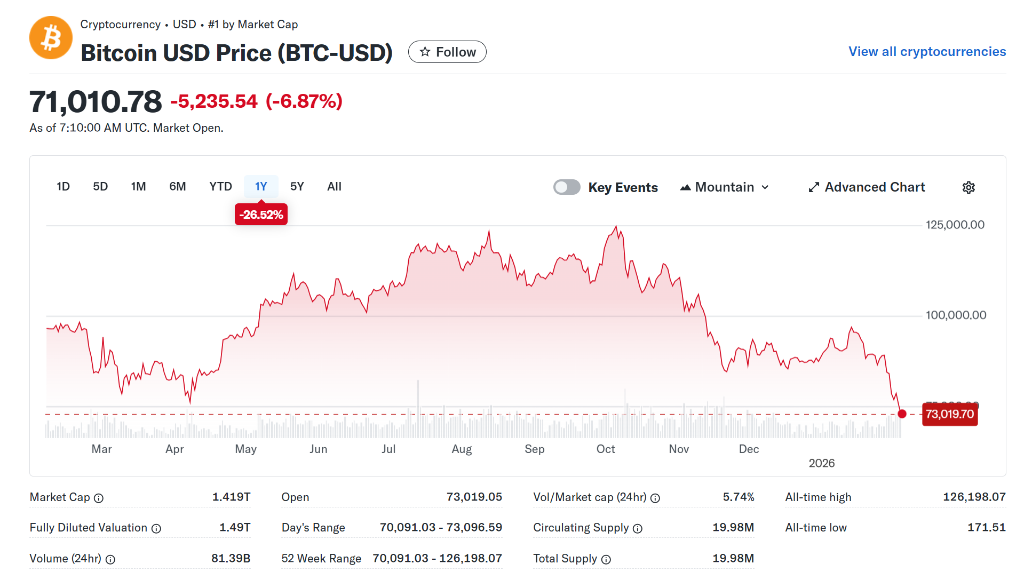

比特币正在经历从纯粹投机资产向机构化资产的痛苦转型。这一全球最大加密货币2月3日跌至约73000美元,较去年10月约125000美元的峰值下跌超40%。标志着所谓"小飞侠效应"(Tinkerbell Effect)阶段的终结——即仅靠信仰支撑的投机热潮正在退却。

据追风交易台消息,德银Marion Laboure 团队4日发布的报告认为,多美联储鹰派信号、机构资金持续外流以及监管进展停滞,构成了此轮下跌的三大驱动力。特朗普提名沃什为下任美联储主席的消息1月29日引发比特币单日下跌5.5%,1月31日更录得自2018年1月以来最大单日跌幅7.1%。沃什以支持更高实际利率和缩减资产负债表著称。

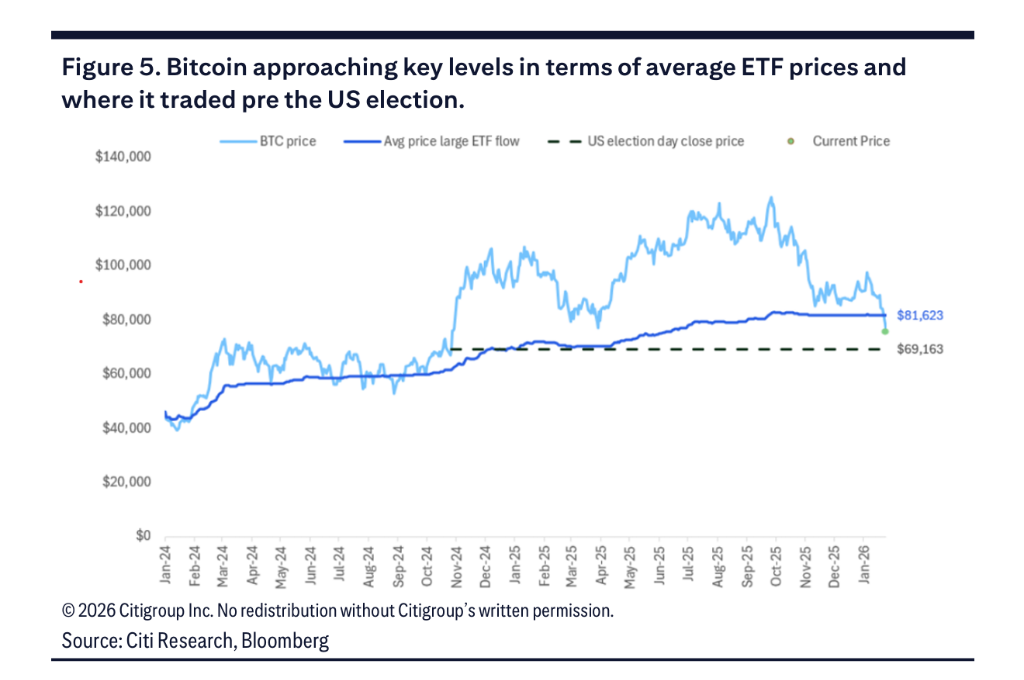

价格逼近关键技术水平。据花旗分析师Alex Saunders 3日的研究,比特币已跌破美国现货ETF平均入场价格81600美元,并接近美国大选前约70000美元的水平。考虑到现任政府曾承诺加强美国在数字资产领域的领导地位,70000美元被视为重要心理关口。

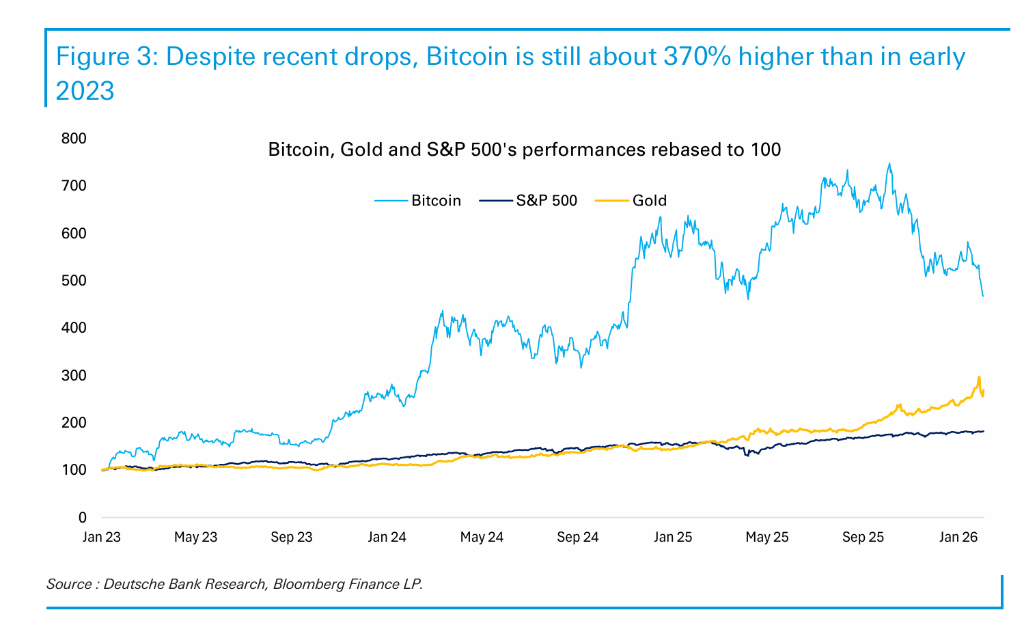

尽管近期跌幅显著,比特币较2023年初仍上涨约370%。德银指出,当前调整更多反映的是过去两年投机性涨幅的回撤,而非基本面的崩溃,但加密市场正面临从"信仰驱动"向"价值锚定"的艰难过渡。

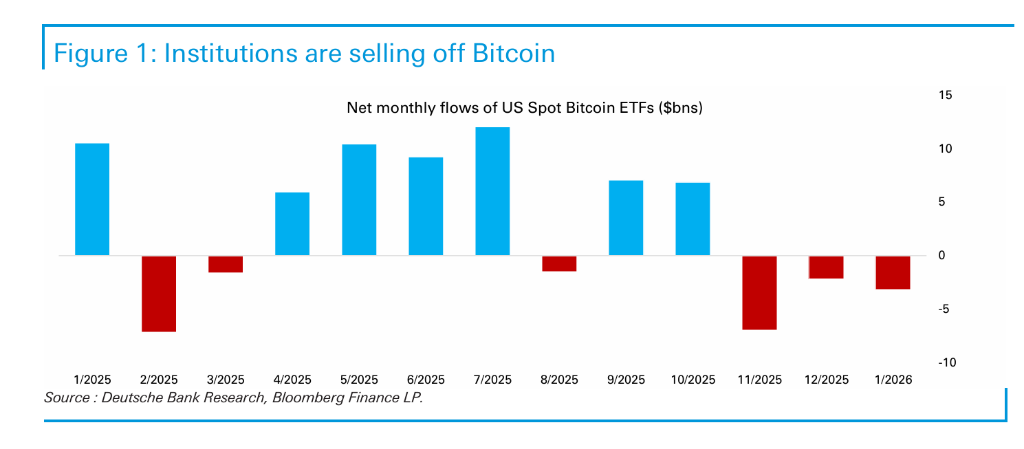

机构资金持续外流

美国现货比特币ETF遭遇大规模赎回,成为价格承压的核心因素。据德银数据,这些基金在2026年1月、2025年12月和11月分别录得超30亿美元、约20亿美元和约70亿美元的资金外流。

自2025年10月市场转向以来,机构投资者每月都在抛售数十亿美元的比特币敞口。这种持续性的卖压表明传统投资者正在失去兴趣,市场对加密货币的整体悲观情绪正在加剧。加密恐惧与贪婪指数已回落至约15点,显示"极度恐惧",接近2025年11月10点的低位。

散户参与度同步下滑。德银自有的dbDatainsights调查显示,美国消费者的加密货币采用率目前约为12%,低于2025年7月的17%,显示兴趣正在全面消退。

机构削减比特币敞口导致交易量下降,进而加剧了价格下跌。流动性变薄使得市场对负面消息的反应更为剧烈,形成恶性循环。

与传统资产关系脱钩

比特币与黄金的价格走势出现明显背离,凸显其"数字黄金"叙事的破裂。2026年1月,比特币成为少数几个收跌的主要资产之一,下跌11%至78197美元。相比之下,黄金上涨13%,标普500指数上涨1.4%。这是比特币连续第四个月下跌,为疫情前以来最长连跌纪录。

全年表现更加鲜明。2025年黄金录得65%的回报,而比特币下跌6.5%。这表明比特币不再充当"数字黄金"的角色。值得注意的是,尽管黄金近期也显示出类似加密货币的波动性,但支撑黄金需求的基本驱动力依然强劲——央行购买、地缘政治风险以及对避险资产的需求。

与股市的相关性也在发生变化。比特币与纳斯达克和标普500指数的30天相关性均降至15%左右。相比之下,在2025年10月市场抛售期间,比特币与纳斯达克的相关性约为57%,与标普500的相关性约为52%——这是以往宏观驱动型调整中的典型水平。

此前比特币因其7×24小时交易和更高贝塔值,往往领先股市疲软。但在最近这轮下跌中,特别是2026年1月,比特币表现疲弱,而股市却表现优异,显示其风险资产属性正在被重新定价。

监管进展停滞不前

尽管早期立法取得进展,但监管不确定性拖累了比特币表现。美国两党支持的《数字资产市场明确法案》(CLARITY Act)已在国会停滞数月。该法案旨在建立数字资产分类框架,并确立商品期货交易委员会(CFTC)为该行业的主要监管机构。

延迟源于加密货币和游说团体之间关于稳定币奖励处理方式的分歧。参议院金融委员会发布了草案,但未获得普遍认可,委员会投票也被推迟。参议院农业委员会也推进了其版本的法案。据彭博报道,白宫已敦促相关游说团体在2月底前达成协议。

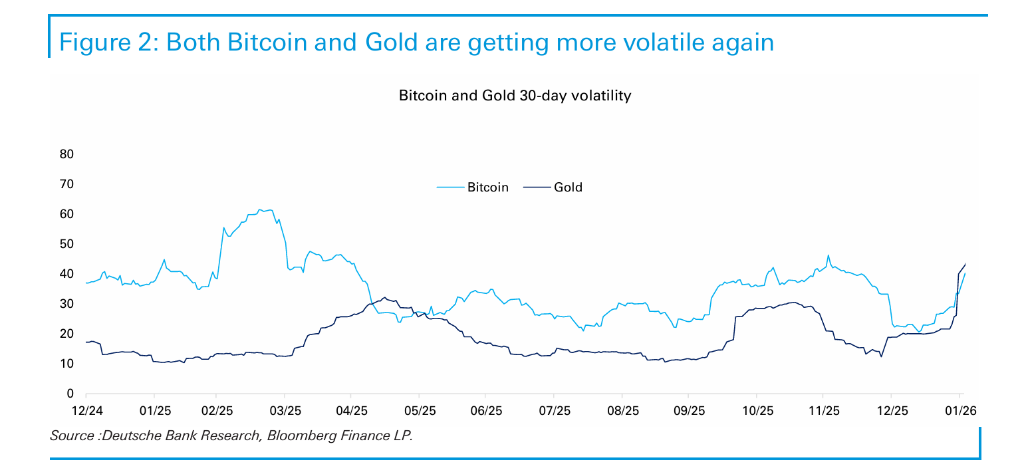

监管势头的丧失阻碍了比特币在2025年早些时候展现的投资组合整合和流动性深化的势头。据德银此前报告,早期的监管进展帮助降低了比特币在2025年初的波动性。如今,比特币的30天波动率已回升至40.72,攀升至10月底水平,而一周前仅为26。

花旗研究认为,美国市场结构法案的通过是潜在催化剂,可能改变市场情绪并恢复资金流入。历史表明,监管方面的积极消息是提振投资者信心的重要因素——2024年11月大选和2025年7月《GENIUS法案》通过后,ETF资金流入均有所增加。

关键价格水平临近

比特币正在测试两个被市场密切关注的技术水平。花旗研究指出,第一个是ETF平均入场价格81600美元——以最大ETF每日收盘价计算的平均水平。比特币目前已跌破该水平,意味着平均持有者已处于亏损状态。

第二个关键水平是美国大选前约70000美元的价格。这一水平具有政治和心理意义。加密货币倡导者是美国大选的热情捐赠者,现任政府已承诺加强美国在数字资产领域的领导地位,并建立了比特币战略储备。该储备由查获的比特币提供资金,只能以"预算中性"的方式增加。

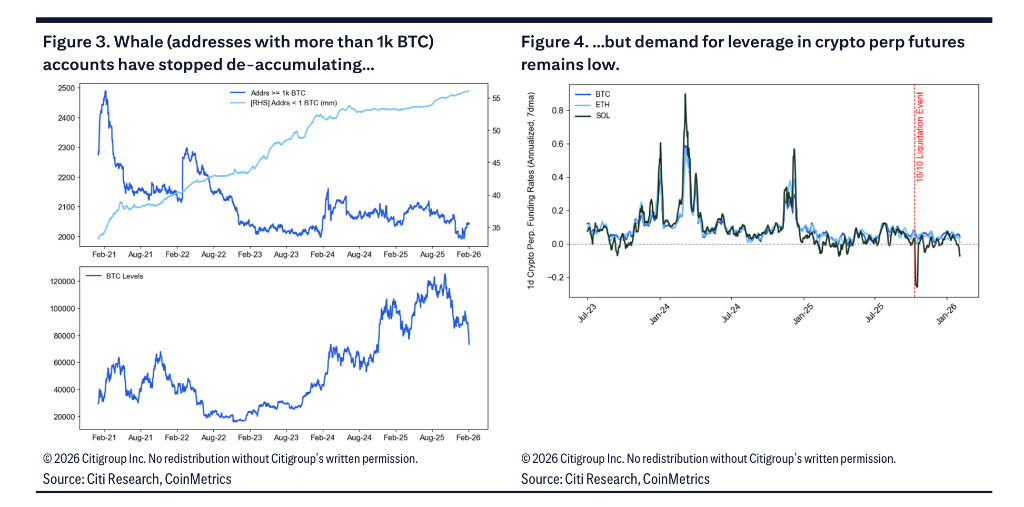

期货市场仍存在多头清算的空间。尽管自去年10月大幅上涨以来已经历多轮清算,花旗数据显示,交易所仍在发现多头头寸被平仓。对加密货币永续期货的杠杆需求仍然低迷。

值得注意的是,持有超过1000枚比特币的"巨鲸"地址近期已停止减持。花旗数据显示,这些长期持有者在11月表现出对比特币周期性疲软的担忧后,最近的抛售行为有所停止。

美联储资产负债表与"寒冬"担忧

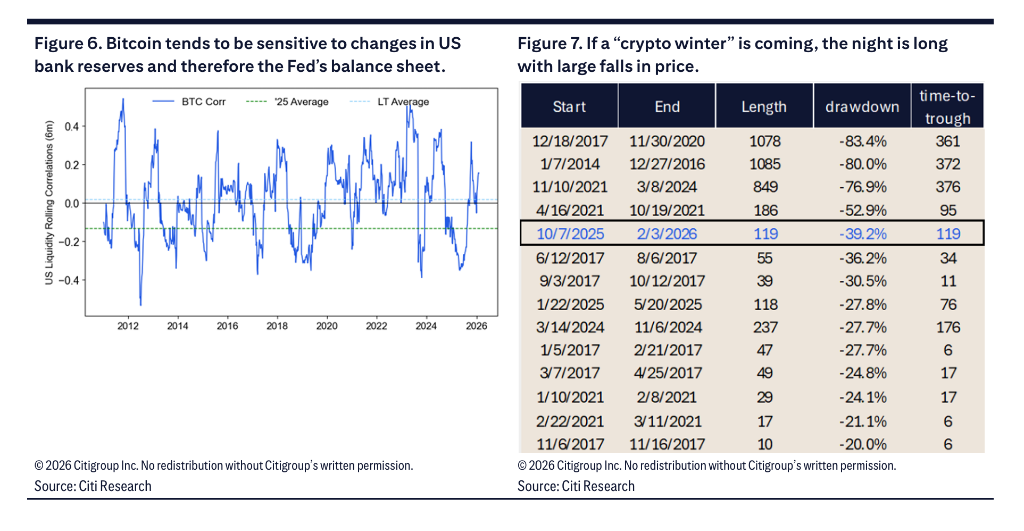

比特币对美国银行流动性高度敏感,沃什领导下的美联储可能缩减资产负债表,这为市场增添了额外担忧。花旗研究显示,比特币往往对美国银行准备金的变化非常敏感,因此对美联储资产负债表的变化也很敏感。

"加密寒冬"的可能性也在加剧市场焦虑。花旗此前研究发现,虽然20%的回调在比特币中很常见,但目前较历史高点40%的跌幅正接近一个临界水平——超过该水平后,加密货币熊市历史上都是持续多年且跌幅巨大的"寒冬"。

花旗强调这并非其基本情景,但历史先例仍让投资者保持警惕。过去的"加密寒冬"特征是持续时间长且深度回撤,与常见的20%修正截然不同。

德银的利率策略师认为,在储备管理购买方面可能出现减少。考虑到比特币和其他数字资产对美国银行流动性的敏感性,这可能构成额外的逆风。

从投机到成熟的长期转型

回顾过去,2024年和2025年都是比特币的非凡年份,但也引发了价格是否脱离基本面的质疑。比特币从2023年初的约16000美元起步。2024年表现强劲,价格翻倍,主要受以下事件推动:ETF获批(1月)、比特币减半(4月)、特朗普竞选团队对加密行业的积极评论(7-8月)以及特朗普当选(11月)。

2025年比特币价值再次飙升,1月达到101000美元。这又是创纪录的一年,主要受特朗普持续支持和声明(如比特币储备)以及针对稳定币的《GENIUS法案》推动,10月达到创纪录的125000美元。

虽然加密行业特定事件是关键,但比特币价格在2023年至2025年间上涨了约370%。德银认为,这表明可能与其基本价值脱钩。当资产价格持续快速上涨,由对更高价格的希望驱动而非实际基础价值驱动,并通常伴随着急剧崩盘时,就形成了"泡沫"。

德银的结论是,比特币正在经历所谓"小飞侠效应"阶段的终结,从纯粹投机资产转向更现实的定位。比特币不是真正的支付方式或货币,因为它缺乏交换媒介、计价单位或价值储存的基本特征。因此,它不太可能取代黄金或传统货币等既有资产。比特币的波动性不是缺陷,而可能是其固有特征。

~~~~~~~~~~~~~~~~~~~~~~~~

以上精彩内容来自

更详细的解读,包括实时解读、一线研究等内容,请加入【

赞

赞

.png) 400

400

收藏

收藏

(1).png)